Finanza sostenibile: un vero boom. Il rapporto biennale di Global Sustainable Investment Alliance (GSIA), che riunisce le organizzazioni specializzate in finanza sostenibile di tutto il mondo, certifica un contagio virtuoso a livello mondiale per gli investimenti sostenibili e responsabili (SRI).

Il boom della finanza sostenibile

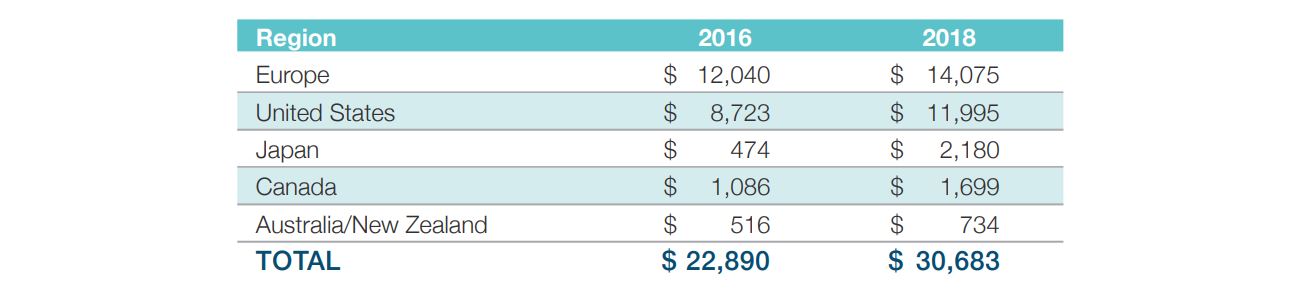

Il rapporto Global Sustainable Investment Review 2018 registra infatti un ammontare complessivo di 30,7 trilioni di dollari di investimenti sostenibili nei cinque principali mercati: Europa, Stati Uniti, Canada, Giappone e Australia/Nuova Zelanda. Spicca soprattutto la crescita del 34% rispetto all’edizione precedente del documento, quando la massa di investimenti sostenibili e responsabili si fermava a 22,9 trilioni di dollari.

I dati mettono in evidenza il consolidamento e la penetrazione sui mercati finanziari di questo approccio di investimento, che considera fattori ambientali, sociali e di governance (ESG, dall’inglese Environmental, Social and Governance) ai fini della selezione e gestione del portafoglio.

Investimenti sostenibili e responsabili suddivisi per continente, biennio 2016-18. Dati espressi in miliardi di dollari USA.

Il mercato della finanza sostenibile nel mondo

La quota di mercato della finanza sostenibile cresce quasi in tutti i Paesi e gli investimenti responsabili ora riguardano una quota considerevole della finanza gestita professionalmente. La finanza sostenibile pesa il 18% in Giappone, il 50% in Canada, il 63% in Australia/Nuova Zelanda.

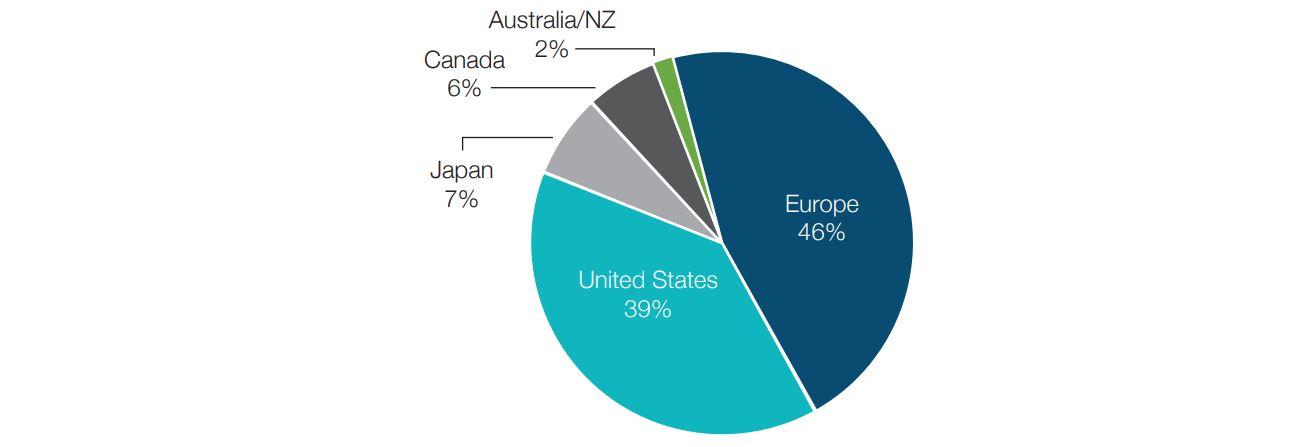

L’Europa guida la classifica per valore degli asset sostenibili e responsabili gestiti con 14 trilioni di dollari, seguita a breve distanza dal campo USA (12 trilioni). Ampi margini di crescita rimangono invece a Giappone (2,18 trilioni), Canada (1,69 trilioni) e Australia/Nuova Zelanda (734 miliardi).

Proporzione investimenti sostenibili e responsabili per continente nel 2018.

Il mercato della finanza sostenibile in Europa

Guardando in particolare alla situazione europea, a fronte di un incremento dei valori assoluti di patrimonio gestito in modo responsabile (+11% tra 2016 e 2018) per un totale di 14.075 miliardi di dollari (12.300 miliardi di euro), si assiste a una leggera flessione nelle quote di mercato: dal 53% al 49% del totale degli attivi gestiti in modo professionale. Un calo che il rapporto ipotizza possa essere dovuto a un «passaggio a norme e definizioni rigorose». D’altra parte, proprio la normativa europea Dnf, ovvero l’obbligo della dichiarazione non finanziaria per le aziende quotate sopra i 500 dipendenti, ha sicuramente contribuito a promuovere il settore della finanza sostenibile nel Vecchio Continente.

Sul piano delle strategie adottate per applicare la sostenibilità, a dominare rimangono i criteri di esclusione che presiedono alla gestione di 9.500 miliardi di euro.

Intanto il mercato della finanza responsabile continua a espandersi negli Stati Uniti. Asset gestiti pari a 8.700 miliardi di dollari all’inizio del 2016 sono diventati 12.000 dopo 24 mesi, segnando un +38%. Ben 11,6 trilioni sono in capo a società di gestione del risparmio e di investimento comunitarie che applicano criteri ESG nell’analisi degli investimenti e nella scelta del portafoglio, prevalentemente attraverso strategie di integrazione dei parametri ESG e di esclusione.

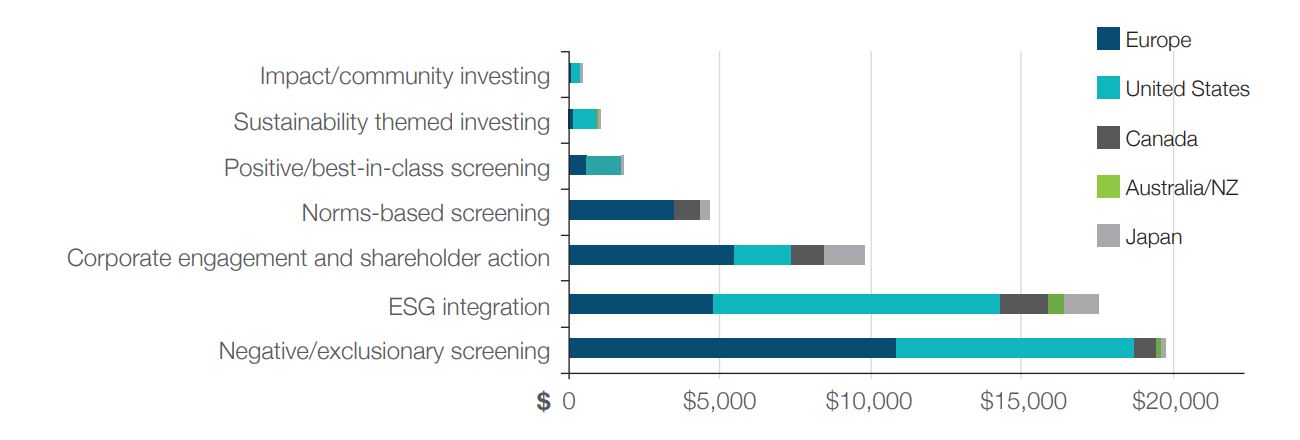

Le strategie di investimento sostenibile e responsabile

Il report, oltre ai numeri, definisce quali siano le sette principali strategie che l’investitore responsabile può scegliere:

- esclusione: vengono a priori esclusi dall’investimento singoli emittenti o settori o Paesi sulla base di determinati principi e valori;

- best in class: gli emittenti in portafoglio vengono selezionati o pesati secondo criteri ambientali, sociali e di governance, privilegiando i migliori all’interno di un universo, una categoria o una classe di attivo;

- convenzioni internazionali: selezione degli investimenti basata sul rispetto di norme e standard internazionali, come ad esempio quelli definiti in sede OCSE o dalle Agenzie ONU;

- integrazione ESG: l’inclusione sistematica ed esplicita di considerazioni ambientali, sociali e di governance (ESG) nell’analisi finanziaria degli investimenti;

- investimenti tematici: i titoli in portafoglio sono selezionati secondo criteri ambientali, sociali e di governance, focalizzandosi su uno o più temi specifici;

- impact investing: investimenti in imprese, organizzazioni e fondi realizzati con l’intenzione di generare un impatto socio-ambientale positivo e misurabile, assieme a un ritorno finanziario;

- engagement: attività che si sostanzia nel dialogo con l’impresa su questioni di responsabilità sociale e ambientale e nell’esercizio dei diritti di voto connessi alla partecipazione al capitale azionario.

La strategia più diffusa nel 2018 è stata l’adozione dell’approccio di esclusione, per un totale di 19,8 trilioni di dollari. Questa strategia prevede l’esclusione dal portafoglio di aziende di settori come ad esempio armi, alcol e tabacco. Segue per masse gestite la strategia di integrazione di parametri ESG per la selezione di aziende e progetti virtuosi sul piano socio-ambientale e di governance, pari a 17,54 trilioni di dollari.

Investimenti sostenibili e responsabili per strategia e continente nel 2018. Dati espressi in miliardi di dollari USA.

La finanza sostenibile di Etica Sgr

I nostri fondi comuni di investimento permettono ai risparmiatori di adottare tutte le strategie di investimento sostenibile e responsabile. Il sistema è suddiviso in due linee principali che si pongono l’obiettivo di creare opportunità di rendimento in un’ottica di medio-lungo periodo, puntando all’economia reale e premiando imprese e Stati che adottano pratiche virtuose.

Con la Linea Valori Responsabili offriamo una gamma di fondi comuni di investimento che investono in titoli di imprese e Stati che adottano pratiche virtuose dal punto di vista ESG, approcciando globalmente temi e settori. In questa Linea rientrano cinque fondi che si distinguono per un diverso profilo di rischio/rendimento.

Con la Linea Futuri Responsabili è possibile investire in fondi che ripongono particolare attenzione a un determinato tema di investimento. Attualmente questa Linea è composta dal nuovo fondo Etica Impatto Clima, focalizzato sul tema del cambiamento climatico e della transizione ad un’economia a basso impatto di carbonio.

I fondi di Etica Sgr sono disponibili sia nella tradizionale classe ad accumulazione dei proventi sia nella classe a distribuzione dei proventi, ad esclusione del fondo Etica Obbligazionario Breve Termine. Le Classi RD a distribuzione di proventi (comunemente chiamati “cedole”) dei nostri fondi ti danno la possibilità di percepire entrate periodiche: così, oltre a sfruttare i potenziali di crescita dei mercati nel lungo periodo, il tuo investimento può consentirti di avere liquidità aggiuntiva.

Finanza responsabile Finanza Sostenibile