Reinvestire gli interessi maturati per una crescita esponenziale del capitale investito. In finanza, l’interesse derivato da un investimento, anziché essere riscosso, può essere reinvestito, cioè aggiunto al capitale inziale che lo ha prodotto. Si parla allora di interesse “composto” o di “rendimento capitalizzato”.

Cos’è l’interesse composto

L’interesse viene chiamato “composto” quando non viene riscosso ma aggiunto al capitale investito inizialmente, il quale viene reinvestito a sua volta per il periodo successivo.

L’interesse composto di fatto fornisce un “interesse sugli interessi”, consentendo di ottenere rendimenti crescenti: l’interesse diventa esso stesso capitale, generando nuovi guadagni. Infatti, che per questa sua prodigiosa capacità matematica pare che Albert Einstein lo abbia definito “l’ottava meraviglia del mondo”.

Le differenze con l’interesse semplice

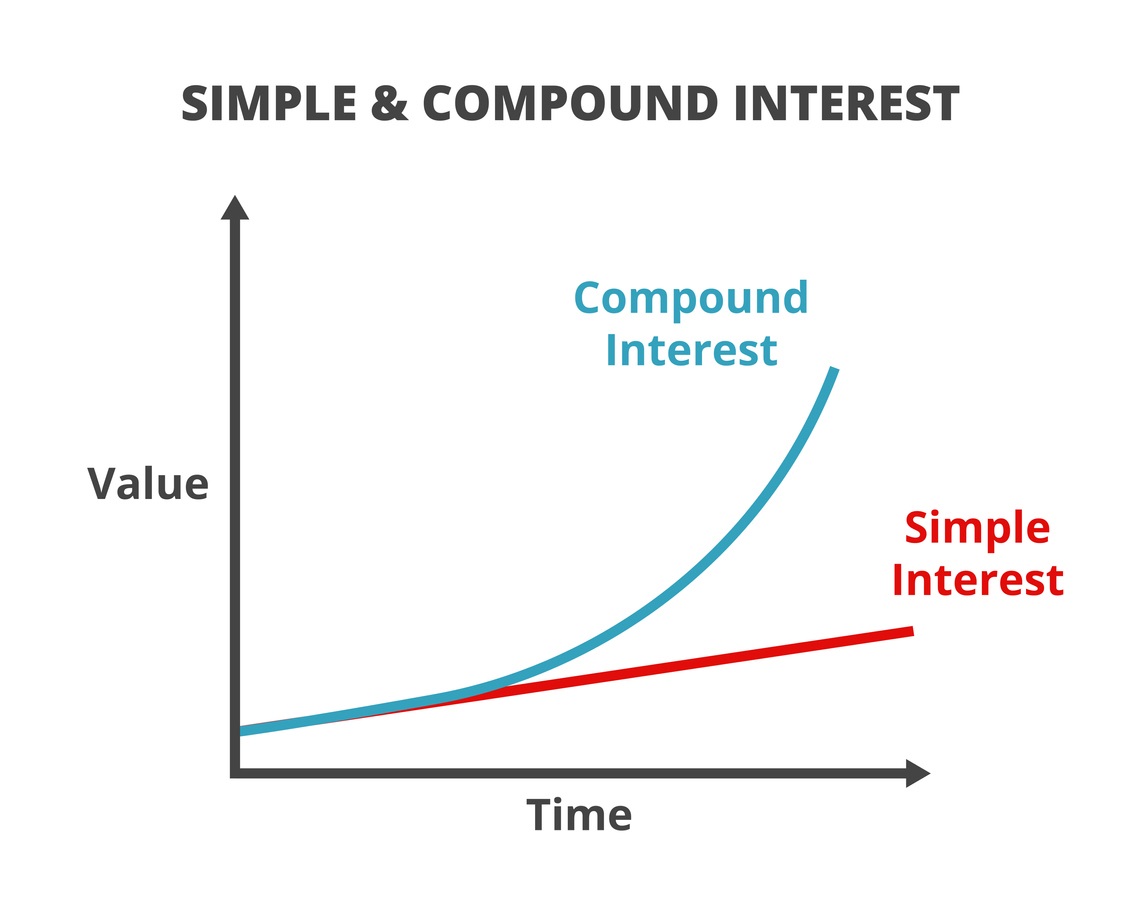

Non occorre essere esperti del mondo finanziario per coglierle. Le differenze tra interesse semplice e interesse composto sono presto dette. Mentre l’interesse semplice è calcolato solo sul capitale iniziale (C), moltiplicandolo per il tasso di interesse (i) in un periodo di tempo dato (t), l’interesse composto si ottiene capitalizzando di volta in volta anche gli interessi.

Nel primo caso, il montante (M) – cioè il valore di tutto l’investimento, capitale più interessi maturati – cresce in modo “lineare” nel tempo. Nel secondo caso, gli interessi ottenuti ad esempio ogni anno vengono reinvestiti (cioè capitalizzati), andando ad aumentare esponenzialmente il capitale sul quale verranno di volta in volta calcolati gli interessi successivi.

Inoltre, da un punto di vista fiscale, l’interesse semplice viene tassato subito, nel momento della riscossione. Diversamente, nel caso dell’interesse composto la fiscalità viene applicata al termine dell’investimento.

Calcolo dell’interesse composto: la formula

Partendo sempre dal presupposto di avere interessi costanti, le due formule evidenziano chiaramente la differenza. Il montante con interesse semplice viene così calcolato:

M = C x (1 + i x t)

Mentre, se vogliamo conoscere il montante di un investimento con interesse composto, la formula è la seguente:

M = C x (1 + i)t

dove t, diventando l’esponente che eleva a potenza, consente di tener conto dell’effetto della capitalizzazione degli interessi nel corso degli anni.

Un esempio pratico

Immaginiamo di investire 10.000 € in un prodotto finanziario che garantisce un reddito fisso del 5% annuo. Dopo 12 mesi avremo ottenuto 500 € di interessi. Se vengono incassati, e quindi scorporati dal capitale iniziale, l’anno successivo torneremo a investire 10.000 €.

Se invece decidiamo di farli fruttare e quindi di accumularli nello stesso prodotto, investiremo 10.500 €, che al termine dei successivi 12 mesi frutteranno 525 € di interesse. Il terzo anno investiremo quindi 11.025 €, che al 5% di interesse a fine anno diventeranno 11.576,25 €. E così via, anno dopo anno.

Gli interessi generati ogni anno vengono reinvestiti e contribuiscono a generare ulteriori interessi negli anni successivi. Con l’interesse composto, dopo dieci anni: il capitale iniziale di 10.000 € arriverà a oltre 16.288 €. Con l’interesse semplice (cioè senza reinvestire gli interessi), dopo 10 anni, a parità di tasso di interesse, avremo 15.000 €.

La regola del 72

In finanza, la “Regola del 72” è un modo rapido ed efficace per stimare quanto tempo è necessario affinché un investimento con interesse composto raddoppi la sua consistenza. Come tutte le stime non offre un valore contabilmente preciso. Infatti, per gli interessi composti “continui” (dove cioè gli interessi si sommano al capitale che li ha prodotti ad ogni istante senza un tempo definito) si preferisce la cosiddetta “regola del 69”, più accurata.

Tuttavia, per la sua intuitività e per la semplice divisibilità, il 72 rappresenta un ottimo metodo per stimare il tempo di raddoppio di un investimento. Basta infatti dividere il numero 72 per la percentuale di interesse del nostro investimento, espressa come numero intero, per ottenere in buona approssimazione il numero di anni necessari a raddoppiare il capitale. E cioè, nel caso di un investimento al 5% si avrà 72/5 = 14,4 anni.

Questa regola può essere usata anche per stimare il tasso d’interesse annuale necessario a raddoppiare una somma di denaro in un dato numero di anni: in questo caso, al denominatore bisognerà inserire gli anni.

I vantaggi dell’interesse composto

L’interesse composto non presenta svantaggi, se non per il fatto che la liquidità ottenuta, non venendo incassata, comporta l’immobilizzazione sia del capitale sia dell’interesse ed inoltre, da un punto di vista fiscale, gli interessi reinvestiti non vengono tassati.

Per il risparmiatore che ha necessità di un’entrata aggiuntiva periodica, l’applicazione dell’interesse composto può non essere la soluzione ideale. Inoltre, questo meccanismo non è indicato per chi mira a realizzare alti profitti in breve tempo, in quanto rappresenta un’interessante strategia da adottare negli investimenti a lungo e lunghissimo periodo.

Tra i vantaggi che potenzialmente può offrire l’interesse composto vi è la crescita esponenziale (Einstein docet): lenta nei primi anni, ma elevata col passare dei decenni. I 10.000 € dell’esempio visto sopra diventeranno poco più di 26.500 € in 20 anni e oltre 70.000 € in 40 anni, contro, rispettivamente, i 20.000 e i 30.000 € garantiti dall’interesse semplice.

L’approccio di lungo periodo come strategia di investimento

Reinvestire il capitale maturato dagli interessi può determinare impatti positivi sul proprio portafoglio, soprattutto quando si mantiene l’investimento per un periodo prolungato. La scelta di adottare un orizzonte temporale di lungo periodo (oltre i 5 anni) del proprio investimento permette, inoltre, di mitigare i rischi e contenere eventuali perdite di valore del proprio portafoglio che si possono verificare durante le fasi di ribasso o di volatilità dei mercati nel breve termine.

È importante che qualsiasi investimento sia compiuto con consapevolezza e guidato da un consulente finanziario di fiducia che aiuti a definire il migliore percorso di investimento, nel rispetto della propria tolleranza ad assumersi i rischi che possono derivare da un investimento e dai propri obiettivi finanziari: di spesa, di risparmio e di guadagno atteso.