Il presente documento è una sintesi commentata del Climate Impact Report, pubblicato dalla società ISS ESG[1] sulla base della sua metodologia proprietaria, relativo alle partecipazioni del fondo Etica Impatto Clima di Etica Sgr (“il portafoglio”). Il report include indicatori allineati alle linee guida della Task Force on Climate-related Financial Disclosures (TCFD[2]).

Tutte le asset class sono state analizzate in base alle raccomandazioni della TCFD, raggruppate come segue: portafoglio di azioni e portafoglio di obbligazioni corporate insieme, nonché portafoglio di obbligazioni sovrane.

L’analisi illustra la performance climatica calcolata sul portafoglio alla fine del 2021 e la confronta con l’indice MSCI World Net Total Return quale benchmark di mercato (“il benchmark”) alla stessa data. Il documento è suddiviso nelle seguenti sezioni: metriche di carbonio, analisi degli scenari, analisi dei rischi climatici di transizione, rischi fisici, ulteriori approfondimenti e conclusioni.

- Metriche di carbonio

- Analisi degli scenari

- Analisi dei rischi climatici di transizione

- Rischi fisici

- Conclusioni

- Obbligazioni sovrane

Metriche di carbonio

Le metriche di carbonio raccomandate dalla TCFD utilizzate nell’analisi delle azioni e delle obbligazioni corporate sono le seguenti:

- Impronta di carbonio relativa: totale delle emissioni di gas serra scope 1 e 2 del portafoglio, direttamente attribuibili all’investitore attraverso la sua quota di proprietà nel valore di mercato totale delle società (definita anche “esposizione alle emissioni”), per milione di euro investito. Si misura in tCO2e/milione di euro investito.

- Intensità di carbonio: intensità totale delle emissioni di gas serra scope 1 e 2 del portafoglio (in base ai ricavi degli emittenti), direttamente attribuibili all’investitore attraverso la sua quota di proprietà nel valore di mercato totale delle società. Si misura in tCO2e/milione di euro di ricavi.

- Intensità di carbonio media ponderata (WACI, Weighted Average Carbon Intensity): intensità delle emissioni di gas serra scope 1 e 2 (in base ai ricavi degli emittenti), proporzionali alla ponderazione degli emittenti nel portafoglio. Non tiene quindi conto della quota di proprietà. Si misura in tCO2e/milione di euro di ricavi.

Nel complesso, l’impronta di carbonio relativa del portafoglio ammonta a 70,3 tCO2e/milioni di euro. L’intensità di carbonio è pari a 175,4 tCO2e/milioni di euro. L’intensità di carbonio media ponderata è pari a 154,5 tCO2e/milioni di euro.

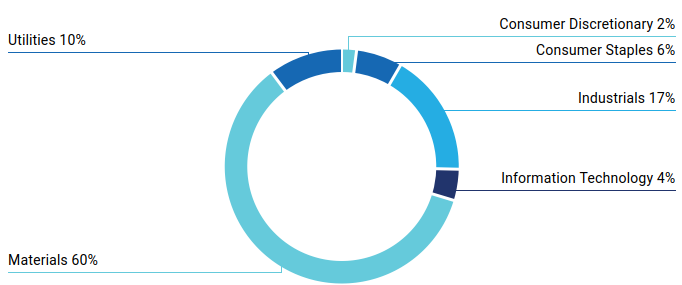

Contributo settoriale alle emissioni in Etica Impatto Clima

Confronto con il portafoglio Etica Impatto Clima a fine 2020.

Nel 2021 la metodologia di selezione è stata modificata al fine di migliorare l’impronta di carbonio dei fondi, introducendo criteri specifici per la valutazione di società coinvolte in attività di gas naturale nonché di società attive in settori ad alta intensità di carbonio.

Il confronto tra Etica Impatto Clima al 31.12.2021 ed Etica Impatto Clima al 31.12.2020 indica un significativo miglioramento delle principali metriche di carbonio. Si noti che i dati sulle emissioni dell’esercizio 2021 si riferiscono al 2020, quando il rallentamento globale dovuto alla pandemia potrebbe aver determinato una riduzione delle emissioni delle società. L’uso di metriche di carbonio che mettono in relazione le emissioni con i ricavi (intensità di carbonio e WACI) contribuisce ad aggirare i problemi di comparabilità che ne derivano.

| Esposizione alle emissioni relativa | |||

| Impronta di carbonio relativa | Intensità di carbonio | WACI | |

| Portafoglio 2021 | 70.53 | 178.15 | 154.56 |

| Portafoglio 2020 | 97.80 | 182.71 | 170.66 |

| Performance netta | -27.9% | -2.5% | -9.4% |

Analisi degli scenari

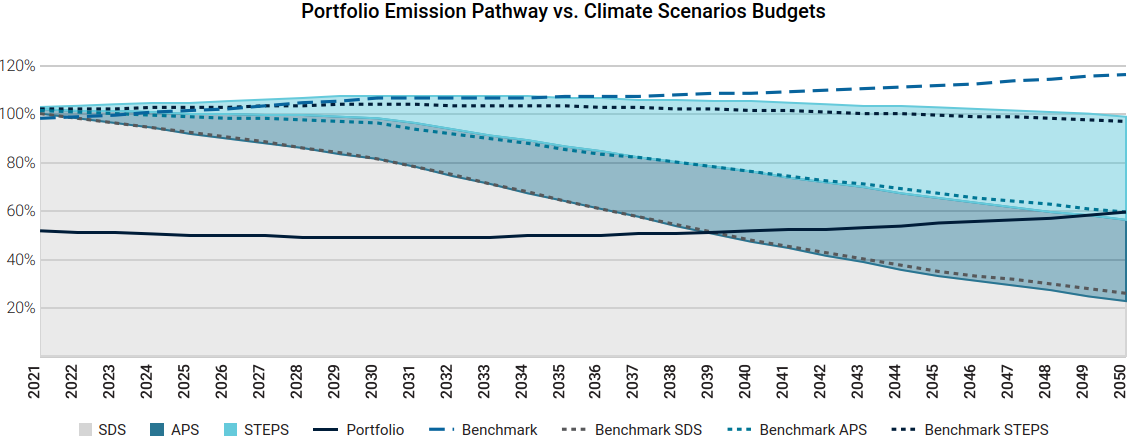

L’analisi degli scenari mira a esaminare l’intensità attuale e futura delle emissioni dirette e indirette di una società (gas serra scope 1 e 2) per capire a quale scenario climatico è allineata, fino al 2050. Il budget di carbonio di ogni società è definito in base alla sua quota di mercato attuale e a quella futura stimata.

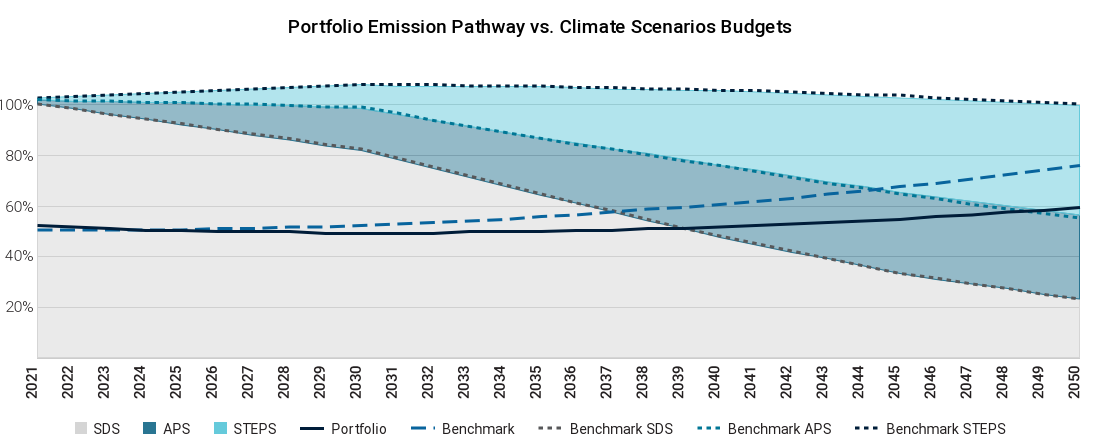

L’analisi degli scenari confronta le emissioni di gas serra del portafoglio attuali e future con il budget di carbonio stimato in diversi scenari AIE: Scenario di sviluppo sostenibile (SDS, Sustainable Development Scenario), Scenario degli impegni annunciati (APS, Announced Pledges Scenario) e Scenario delle politiche dichiarate (STEPS, Stated Policies Scenario)[4]. Ogni scenario è legato a un budget di carbonio, ossia a una quantità limitata di carbone fossile che può essere bruciata in tutto il mondo per rimanere entro una certa temperatura. Il budget di carbonio cambia a seconda dello scenario, dove lo Scenario di sviluppo sostenibile è il più ambizioso, coerente con un aumento della temperatura globale ben al di sotto dei 2 °C entro il 2010 rispetto ai livelli preindustriali.

La performance è indicata quale percentuale del budget assegnato utilizzato. L’analisi mostra che il portafoglio rimane al di sotto del budget di carbonio associato allo Scenario delle politiche dichiarate (STEPS) e, fino al 2049, è al di sotto dello Scenario degli impegni annunciati (APS).

Il portafoglio è allineato con lo Scenario di sviluppo sostenibile fino al 2039 ed è associato a un potenziale aumento della temperatura di 2,1 °C entro il 2050. Il risultato indica che molto può essere ancora fatto per migliorare l’impronta di carbonio del fondo in modo da allinearlo a uno scenario al di sotto dei due gradi. Tuttavia, il fondo sovraperforma il mercato, qui rappresentato dall’indice MSCI World Net Total Return, ovvero il “benchmark”, che supera il budget dello scenario SDS già nel 2022 ed è associato a un aumento della temperatura di 2,8 °C entro il 2050.

La migliore performance del portafoglio rispetto al benchmark è dovuta a due fattori, legati all’allocazione settoriale e alla selezione dei singoli titoli:

- Esclusione della maggior parte delle attività fossili dal portafoglio

- Maggior numero di società impegnate a ridurre le emissioni

-

1. Esclusione della maggior parte delle attività fossili dal portafoglio

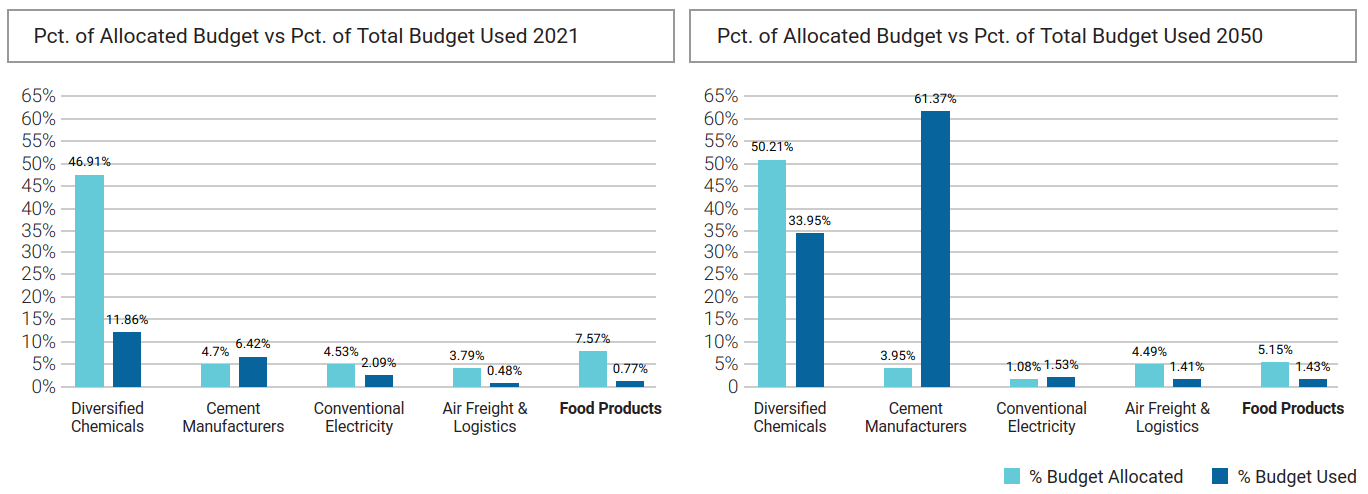

In linea con la propria politica d’investimento, Etica non presenta investimenti in società che operano nel settore energetico[3]. La traiettoria più elevata delle emissioni del portafoglio rispetto al budget SDS è dettata principalmente dal sottosettore dei produttori di cemento, che si stima supererà il suo budget settoriale di oltre il 61% nel 2050.

Etica Impatto Clima: confronto tra budget assegnato e budget utilizzato, per settore

![]()

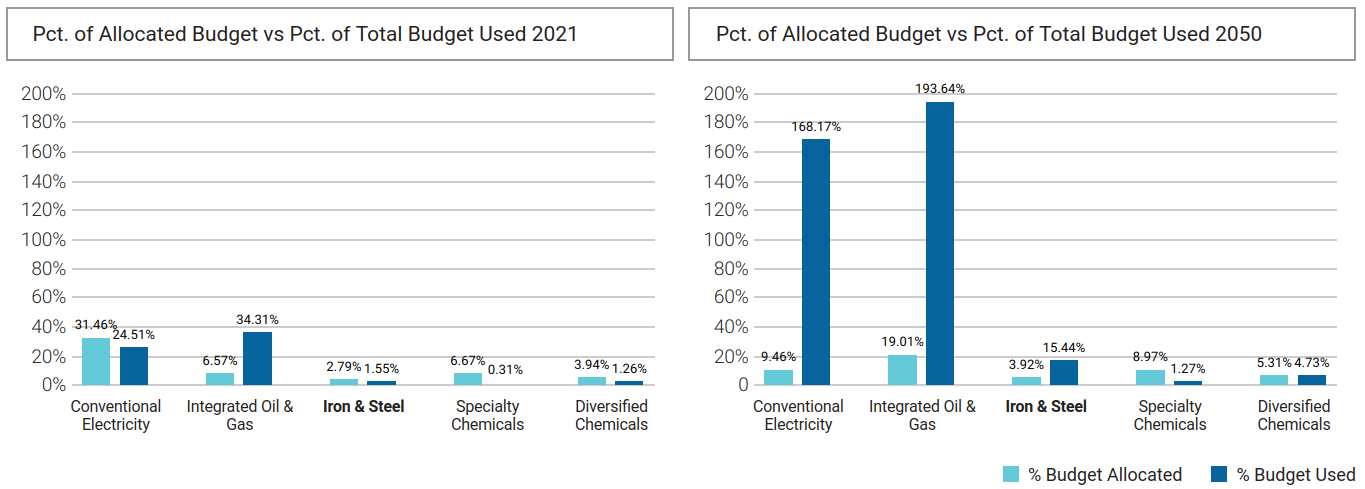

Per il benchmark, il superamento del budget è dovuto principalmente ai sottosettori dell’elettricità convenzionale, del petrolio e del gas integrati nonché del ferro e dell’acciaio.

![]()

Si noti che il budget assegnato ai sottosettori varia tra il portafoglio e il benchmark perché dipende dalla quota di mercato prevista di ciascuna società e dalla sua impronta di carbonio stimata. Pertanto, una diversa allocazione settoriale a livello di portafoglio si traduce in un diverso budget di carbonio assegnato. In particolare, è consentito un budget più elevato per i settori che presentano il maggiore impatto sul clima.

-

2. Maggior numero di società impegnate a ridurre le emissioni

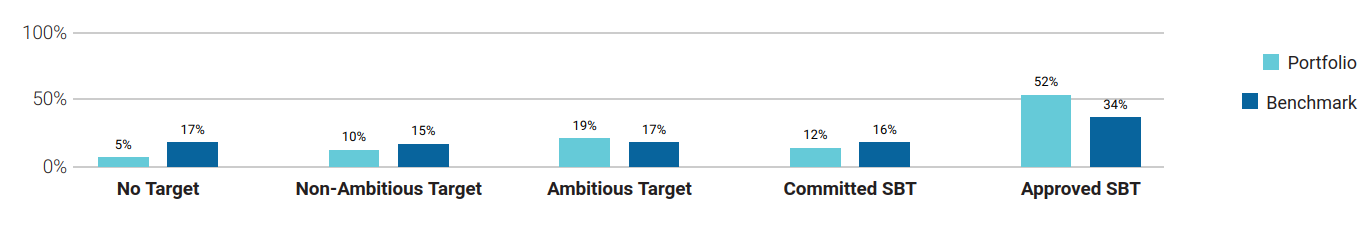

![]()

Al 31.12.2021, secondo ISS, l’83% del valore del portafoglio evidenzia un impegno a rispettare gli obiettivi climatici internazionali e mostra progressi futuri, rispetto al 67% del benchmark. In particolare, il 52% delle società in portafoglio ha fissato un obiettivo di riduzione dei gas serra approvato dalla Science-Based Targets initiative (SBTi), rispetto al 34% del benchmark.

L’analisi degli scenari risulta migliore anche dalla fine del 2020 alla fine del 2021: nel 2021 il portafoglio supera il budget di carbonio SDS nel 2039 ed è associato a un aumento della temperatura di 2,1 °C, mentre nel 2020 il superamento è stimato nel 2037 ed è associato a un aumento della temperatura di 2,3 °C.

![]()

Percorso di emissione del portafoglio: confronto tra la fine del 2021 e la fine del 2020 (indicato come “benchmark”)

Analisi dei rischi climatici di transizione

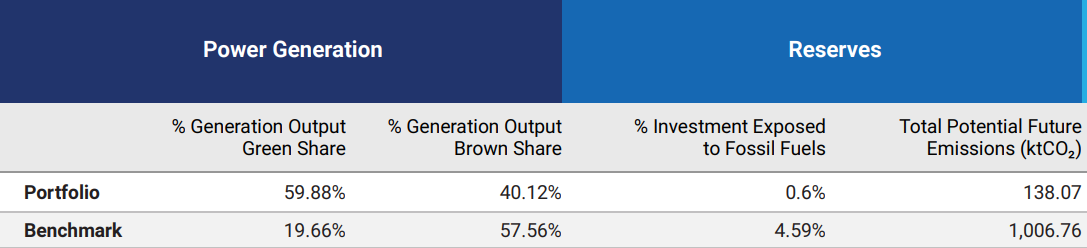

L’analisi dei rischi climatici di transizione analizza il mix di generazione di energia del portafoglio.

Il 60% della capacità installata di generazione di energia delle società del portafoglio proviene da fonti rinnovabili. Nel benchmark la quota di capacità di energia rinnovabile è di circa il 20%.

Analisi del rischio climatico di transizione nel portafoglio Etica Impatto Clima al 31.12.2021

L’attuale mix di generazione energetica del portafoglio presenta una quota di rinnovabili superiore a quella dello Scenario di sviluppo sostenibile dell’Agenzia Internazionale dell’Energia nel 2030, che prevede l’84% di rinnovabili nel 2050 e il 53% nel 2030.

Confronto con il portafoglio Etica Impatto Clima a fine 2020

I rischi di transizione sono diminuiti dal 2020 al 2021, con un calo dell’esposizione alle riserve di combustibili fossili dallo 0,92% allo 0,6%.

Rischi fisici

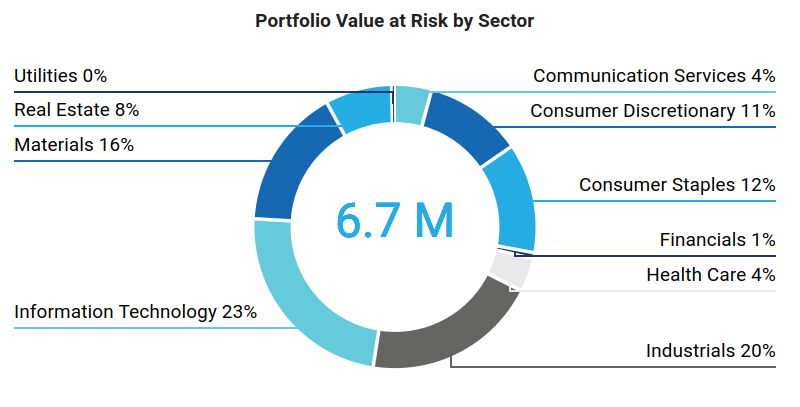

ISS utilizza un modello per stimare le potenziali perdite di valore, entro il 2050, derivanti dalla variazione del prezzo delle azioni a causa dei rischi fisici posti dal clima, calcolando il valore a rischio (VaR, Value at Risk) di ciascun emittente. Il modello di valutazione prende in considerazione i seguenti rischi: variazioni del valore del capitale attraverso variazioni delle proprietà, degli impianti e delle attrezzature (PP&E, Property, Plant and Equipment), costi di riparazione delle attività danneggiate attraverso investimenti in spese in conto capitale (CAPEX, Capital Expenditure), aumenti dei costi di produzione attraverso variazioni delle spese di vendita, generali e amministrative (SG&A, Selling, General and Administrative Expenses) o costo del venduto (COGS, Cost of Goods Sold), variazioni del reddito attraverso le vendite.

L’analisi si basa sugli scenari più rilevanti utilizzati nell’ambito dell’IPCC 5th Assessment Report (AR5). Lo scenario di riferimento si basa sul Representative Concentration Pathway (RCP) 4.5 (aumento della temperatura di 1,7-3,2 ℃ entro il 2100). In questo scenario, il VaR del portafoglio entro il 2050 è stimato in 6,7 milioni di euro, con i settori della tecnologia dell’informazione e degli industriali che rappresentano quelli più esposti. Ciò rappresenta una perdita dell’1,1% del valore complessivo del portafoglio. Il VaR sale a oltre 10 milioni di euro se si adotta lo scenario peggiore, ipotizzando un aumento della temperatura di oltre 3,2 °C.

Conclusioni

La performance complessiva del portafoglio in tutte le metriche dell’analisi appare positiva e l’analisi degli scenari è particolarmente rassicurante circa la coerenza del fondo con un percorso di transizione nel medio termine. Nonostante queste evidenze, c’è margine di miglioramento, soprattutto nel settore dei materiali.

Le modifiche metodologiche introdotte nel 2021 per ridurre l’impronta di carbonio sono risultate efficaci nel migliorare tutte le metriche rilevanti dell’analisi rispetto al 2020, in particolare quelle rivolte alle società a maggiore intensità di carbonio nei settori dei materiali, dei servizi di pubblica utilità e degli industriali. Sono in corsi altri miglioramenti alla politica di selezione per affrontare ulteriormente gli impatti climatici degli investimenti.

Obbligazioni sovrane

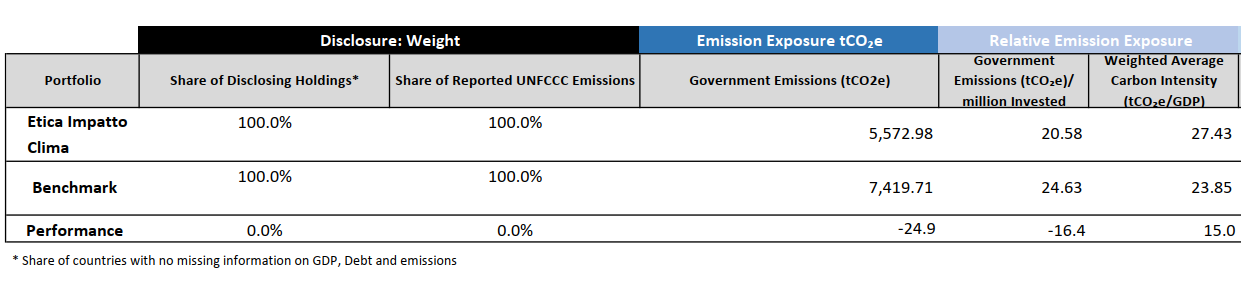

Questa sezione confronta le emissioni di gas serra e altre metriche relative al carbonio per il portafoglio di obbligazioni sovrane di Etica Impatto Clima, compresi i valori assoluti e relativi delle emissioni di carbonio del portafoglio. Le emissioni sono calcolate in base ai principi proposti da Platform Carbon Accounting Financials (PCAF)[5], assegnando le emissioni a un’obbligazione sovrana attraverso attività dirette di un governo e finanziamenti pubblici in altri settori della società.

Metriche utilizzate:

- Esposizione alle emissioni: emissioni di gas serra scope 1 e 2 di un Paese, ponderate per la quota di valore investito rispetto al debito pubblico lordo. Si misura in tCO2

- Impronta di carbonio relativa: esposizione alle emissioni del portafoglio per importo investito. Si misura in tCO2e/milione di euro investito.

- Intensità di carbonio media ponderata: media ponderata delle emissioni di gas serra scope 1 e 2 per milione di PIL, come indice dell’efficienza di carbonio per unità di output. Si misura in tCO2e/milione di euro di PIL.

L’esposizione alle emissioni del portafoglio ammonta a 5572 tCO2e. L’impronta di carbonio relativa è pari a 20,58 tCO22e/milione di euro investito. L’Intensità di carbonio media ponderata è pari a 27,43 tCO22/milione di euro di PIL.

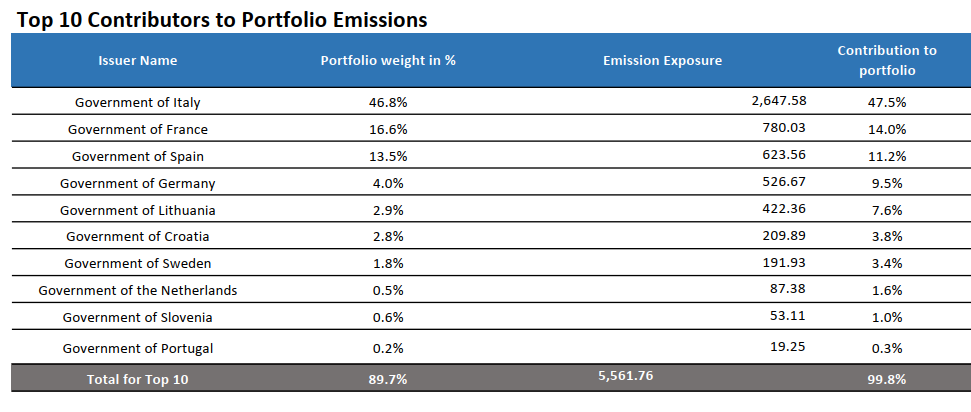

Il portafoglio è caratterizzato da una significativa sovraesposizione al debito italiano, che rappresenta il 46,8% dell’importo totale investito e corrisponde a circa il 47,5% dell’esposizione complessiva alle emissioni del portafoglio.

Si noti che le metriche di carbonio possono differire in modo significativo da un Paese all’altro, a seconda che si considerino le emissioni per unità di debito (ossia l’esposizione alle emissioni e l’impronta di carbonio relativa) o per unità di PIL.

L’intensità delle emissioni per unità di output dell’Italia è superiore di circa il 36% a quella della Francia, del 38% a quella della Spagna e dell’11% a quella della Germania. Tuttavia, l’intensità delle emissione dell’Italia per unità di debito emesso diminuisce a circa il +16% rispetto alla Francia e il +18% rispetto alla Spagna, ma è inferiore del 133% rispetto alla Germania. In effetti, le emissioni assolute della Germania sono quasi il doppio di quelle dell’Italia, ma anche il suo PIL rettificato per la PPA è molto più alto di quello italiano, mentre i due Paesi presentano un ammontare di debito assoluto simile. Quindi, se il divario di emissioni tra Italia e Germania appare limitato quando è rapportato al PIL, emerge chiaramente quando è rapportato al debito. Si noti inoltre che il contributo della Germania all’esposizione alle emissioni del portafoglio è molto più elevato della sua ponderazione in portafoglio.

| Paese | Intensità di emissioni del governo – PIL in mld di euro rettificato per la PPA | Intensità di emissioni del governo – debito in mln di euro |

| Governo francese | 17 | 16 |

| Governo tedesco | 31 | 44 |

| Governo irlandese | 15 | 21 |

| Governo italiano | 28 | 19 |

| Governo portoghese | 40 | 32 |

| Governo spagnolo | 17 | 15 |

| Governo svedese | 14 | 36 |

| Governo olandese | 32 | 55 |

[1] https://www.issgovernance.com/esg/

[2] Lanciata dopo l’Accordo di Parigi del 2015 dal Financial Stability Board (FSB), la Task Force on Climate-related Financial Disclosure (TCFD) considera la trasparenza climatica un fattore cruciale per la stabilità dei mercati finanziari. L’obiettivo della TCFD è quindi quello di migliorare la trasparenza in materia di clima nei mercati finanziari attraverso raccomandazioni sulle informative. Queste raccomandazioni forniscono un “quadro coerente che migliora la facilità di produzione e di utilizzo delle informative finanziarie relative al clima”. La TCFD mira a creare uno standard unico per l’informativa aziendale e per gli investimenti, tenendo conto che i quadri normativi locali possono richiedere livelli di conformità diversi.

[3]In particolare, Etica non investe in società appartenenti ai seguenti settori (secondo la classificazione BICS): esplorazione e produzione di petrolio, oli integrati, servizi e attrezzature per il petrolio e il gas, petrolio, gas e carbone, oleodotti, servizi minerari, estrazione di metalli preziosi, attività carbonifere e altri minerali estratti.

[4] I dettagli sugli scenari e le ipotesi sottostanti sono disponibili sul sito World Energy Model – Analysis – IEA

[5] PCAF: Enabling financial institutions to assess greenhouse gas emissions | PCAF (carbonaccountingfinancials.com)