Il presente documento è un estratto della relazione in linea con la task force sulle comunicazioni di informazioni di carattere finanziario relative al clima (TCFD[1]) pubblicata dalla società ISS ESG[2] in base alla sua metodologia proprietaria, in riferimento alle partecipazioni dei fondi della Linea Valori Responsabili di Etica Sgr.

Tutte le asset class sono state analizzate secondo le raccomandazioni della TCFD e raggruppate come segue: portafoglio azionario e portafoglio di obbligazioni corporate insieme, e portafoglio di obbligazioni sovrane. Nell’analisi dei dati si riporta la performance climatica raggiunta a fine 2020.

Il perimetro dell’analisi è stato aggiornato perché il portafoglio azionario e quello delle obbligazioni corporate sono stati raggruppati per svolgere la valutazione a livello di emittente, per entrambe le asset class. I relativi parametri in termini di carbonio utilizzati nell’analisi delle azioni e delle obbligazioni corporate sono i seguenti (fare riferimento all’Allegato per maggiori dettagli):

- Impronta di carbonio relativa: una misura normalizzata, definita come il totale delle emissioni di carbonio del portafoglio per milione di euro investito. Per parametri in termini di impronta di carbonio relativa di cui all’analisi si intende tCO2e/milioni di euro investiti;

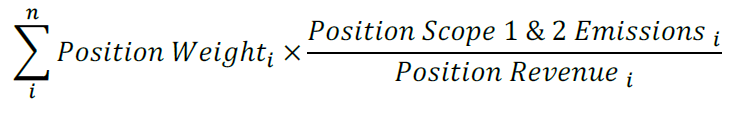

- Media ponderata dell’intensità di carbonio: è il parametro raccomandato esplicitamente dalla TCFD per i gestori patrimoniali. La media ponderata dell’intensità di carbonio attribuisce le emissioni di gas a effetto serra di ambito 1 e 2 in base alla ponderazione nel portafoglio e uno dei suoi vantaggi è che è semplice da calcolare e da comunicare agli investitori e, soprattutto, può essere applicata a tutte le asset class in quanto non si basa sull’approccio proprietario. Per intensità di carbonio di cui all’analisi si intende tCO2e/milioni di euro di ricavi.

L’analisi dei dati va oltre la mera valutazione dell’impronta di carbonio, fornendo diversi parametri[3] impiegati per valutare i rischi e le opportunità legate al clima in prospettive future. Nell’ambito del presente estratto, per il portafoglio azionario e delle obbligazioni corporate, verranno riportati i risultati sull’analisi di scenario, sul rischio climatico di transizione e sulla valutazione del rischio carbonio. Per il portafoglio delle obbligazioni sovrane i risultati si riferiscono alla valutazione dell’impronta di carbonio.

- Portafoglio azionario e delle obbligazioni corporate di Linea Valori Responsabili

- Portafoglio di obbligazioni sovrane di Linea Valori Responsabili

Portafoglio azionario e delle obbligazioni corporate di Linea Valori Responsabili

ANALISI DELL’IMPRONTA DI CARBONIO

1. Impronta di carbonio relativa

L’impronta di carbonio relativa è fondamentale perché si basa sul principio proprietario, che è la logica chiave del protocollo GHG: un milione di euro investito nel portafoglio azionario e delle obbligazioni corporate della Linea Valori Responsabili è associato a 152,26 tCO2e e si basa sulla “proprietà” dell’investitore delle società sottostanti.

L’esposizione del portafoglio alle emissioni di ambito 1 e 2 e l’impronta di carbonio relativa (tCO2e / milioni di euro investiti) sono superiori al benchmark, soprattutto a causa della maggiore esposizione ai settori ad alta intensità di carbonio come materiali e prodotti industriali.

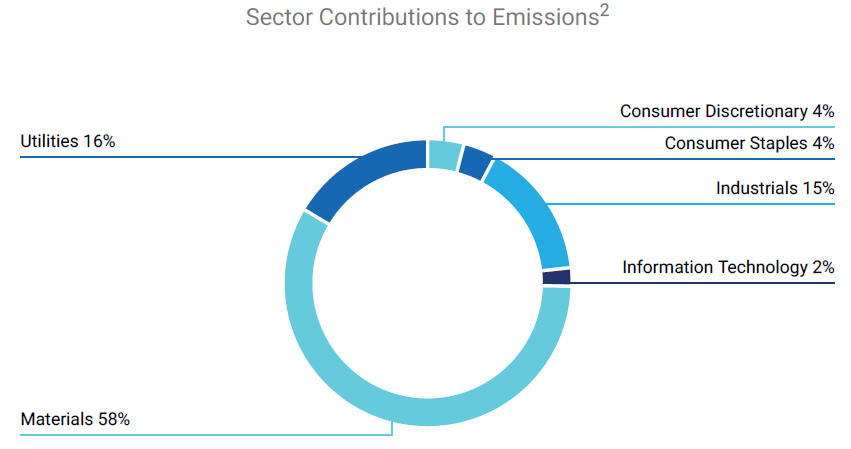

Contributo settoriale al portafoglio azionario e delle obbligazioni corporate dell’esposizione di Linea Valori Responsabili alle emissioni di ambito 1 e 2.

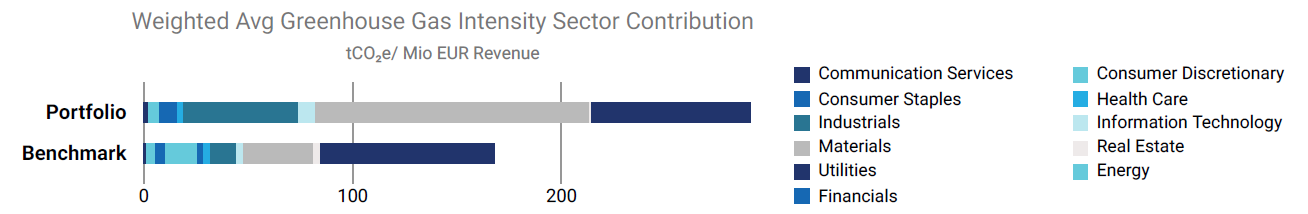

2. Media ponderata dell’intensità di carbonio

La media ponderata dell’intensità di carbonio del portafoglio azionario e delle obbligazioni corporate è pari a 290,66 tCO2e per un milione di euro di ricavi, valore superiore al benchmark.

Ciò è dovuto principalmente alla maggiore esposizione al settore dei materiali, tra gli altri settori ad alta intensità di carbonio.

Contributi settoriali alla media ponderata dell’intensità di carbonio del portafoglio azionario e delle obbligazioni corporate della Linea Valori Responsabili.

-

ANALISI DELLO SCENARIO DI SVILUPPO SOSTENIBILE (SDS, SUSTAINABLE DEVELOPMENT SCENARIO)

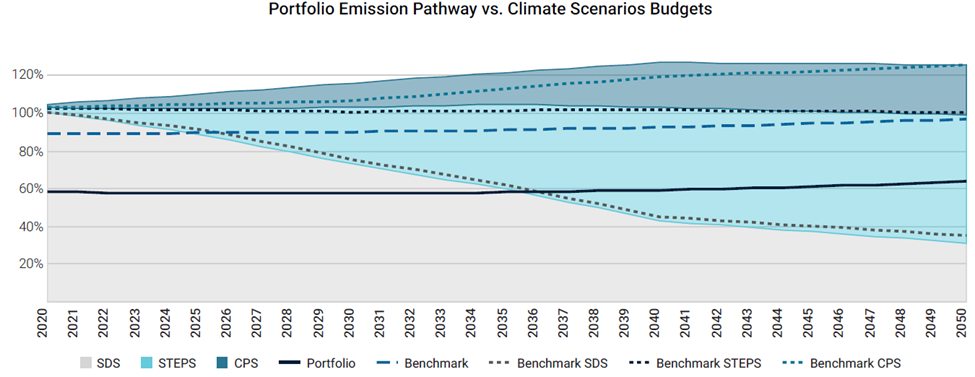

Il portafoglio è in linea con uno scenario di sviluppo sostenibile (SDS)[4] fino al 2035 ed è associato a un potenziale aumento della temperatura di 2,1°C entro il 2050. L’analisi mostra una performance migliore rispetto al benchmark, che non è in linea con lo scenario di sviluppo sostenibile e che supera il bilancio dello SDS nel 2024.

Ciò è dovuto a un previsto aumento delle emissioni di carbonio nei sottosettori ad alta intensità di carbonio quali i produttori di cemento, dove si prevede che le emissioni di gas a effetto serra superino i bilanci sulle emissioni dopo il 2030. D’altra parte, l’allocazione settoriale positiva in settori quali quello della vendita al dettaglio e all’ingrosso di prodotti alimentari influisce positivamente sulle previsioni del portafoglio di rimanere entro il proprio carbon budget. Il portafoglio mostra un elevato livello di obiettivi climatici, compresa una percentuale significativa di società con obiettivi scientifici approvati per la riduzione delle emissioni.

![]()

Portafoglio azionario e delle obbligazioni corporate della Linea Valori Responsabili

Percorso delle emissioni vs. bilanci degli scenari climatici -

RISCHIO CLIMATICO DI TRANSIZIONE E VALUTAZIONE DEL RISCHIO CARBONIO

L’esposizione del portafoglio alla generazione di energia rinnovabile (53%) è notevolmente più elevata del benchmark (16,05%), ed è già in linea con il mix energetico compatibile con lo scenario di sviluppo sostenibile per il 2030.

In termini di valutazione del rischio carbonio, la media ponderata del portafoglio azionario e delle obbligazioni corporate della Linea Valori Responsabili è pari a 55, sovraperformando il benchmark (53). Questo dimostra che gli emittenti investiti nel portafoglio sono più preparati per una transizione verso un’economia a basse emissioni di carbonio, rispetto a quelli che compongono il benchmar

Portafoglio di obbligazioni sovrane di Linea Valori Responsabili

ANALISI DELL’IMPRONTA DI CARBONIO

1. Impronta di carbonio relativa

Al portafoglio di obbligazioni sovrane viene attribuita un’impronta di carbonio totale di 63.080 tCO₂e, che corrisponde a un’impronta relativa di 29,4 tCO₂e/milioni di euro investiti, 8,4% al di sotto del benchmark. Questa classifica si riflette sull’impronta di carbonio relativa in base alla “proprietà” degli investitori dei debiti dei Paesi sottostanti.

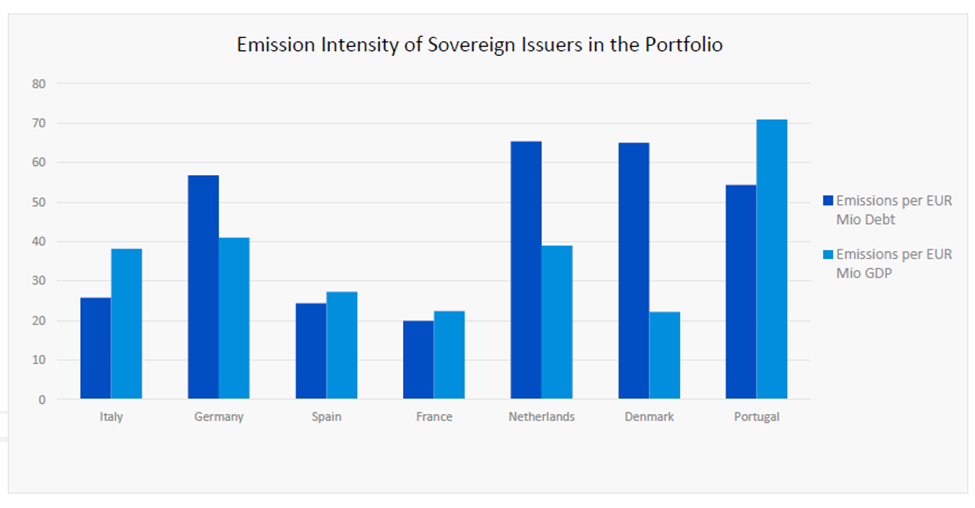

2. Media ponderata dell’intensità di carbonio

Il parametro relativo alla media ponderata dell’intensità di carbonio evidenzia l’esposizione del portafoglio ai Paesi ad alta intensità di carbonio. La media ponderata dell’intensità di carbonio del portafoglio ammonta a 34 tCO2e per un milione di euro di PIL, valore leggermente superiore al benchmark.

Intensità delle emissioni dei principali componenti del portafoglio di obbligazioni sovrane della Linea Valori Responsabili

[1] Istituita dopo l’Accordo di Parigi del 2015 dal Consiglio per la stabilità finanziaria, la task force sulle comunicazioni di informazioni di carattere finanziario relative al clima (TCFD – https://www.fsb-tcfd.org/) considera la trasparenza inerente al clima un fattore fondamentale per la stabilità dei mercati finanziari. L’obiettivo della TCFD è quindi quello di migliorare la trasparenza inerente al clima nei mercati finanziari attraverso raccomandazioni sulla comunicazione delle informazioni. Tali raccomandazioni forniscono un “quadro coerente che semplifica la redazione e l’utilizzo di informazioni finanziarie relative al clima”. Lo scopo della TCFD è quello di creare uno standard unico sia per la comunicazione societaria che per quella relativa agli investimenti, fermo restando che i quadri normativi locali possono richiedere diversi livelli di conformità.

[2] https://www.issgovernance.com/esg/

[3] I parametri applicabili al portafoglio azionario e delle obbligazioni corporate sono l’analisi di scenario, il rischio climatico di transizione e la valutazione del rischio carbonio, nonché l’esposizione al rischio fisico. Per i portafogli di obbligazioni sovrane, oltre alla valutazione dell’impronta di carbonio, i parametri connessi al rischio si riferiscono all’esposizione al rischio fisico dei Paesi.

[4] L’analisi dello scenario di ISS ESG combina i tre scenari climatici previsti dall’Agenzia internazionale per l’energia (IEA, International Energy Agency) e la metodologia di riduzione delle emissioni secondo l’approccio di decarbonizzazione settoriale sviluppato dalla Science Based Targets initiative (SBTi), che presuppone che una società sia responsabile del proprio percorso di riduzione delle emissioni a livello settoriale. L’allineamento allo scenario di sviluppo sostenibile si basa su un approccio di valutazione più rigoroso introdotto dalla IEA, che richiede un allineamento con uno scenario di 1,5°C, rispetto all’allineamento dell’anno precedente allo scenario di 2°C.

-

ALLEGATO - METODOLOGIA

L’analisi è stata eseguita da ISS ESG secondo una metodologia proprietaria. Il documento contiene un estratto dell’intera metodologia.

Dati

L’analisi dei dati è basata sul “Portfolio Climate Impact Report” di ISS ESG. Etica Sgr ha fornito partecipazioni per tre asset class (azioni, obbligazioni corporate e obbligazioni sovrane). Le partecipazioni sono state esaminate in base alla piattaforma proprietaria DataDesk di ISS ESG, dopo essere state sottoposte a una mappatura volta a garantire che gli indicatori delle società fossero abbinati in maniera adeguata.

Emissioni di ambito 1 e 2

La metodologia relativa alle emissioni è stata sviluppata nell’arco di tre anni insieme allo Swiss Federal Institute of Technology (Politecnico federale, Svizzera) e comprende circa 800 modelli specifici per settore e sottosettore che consentono ai ricercatori di ISS ESG di calcolare le emissioni di gas a effetto serra delle società in base ai criteri più rilevanti per il loro ramo di attività.

Di seguito si riporta una sintesi del processo:

- Vengono raccolti i dati sulle emissioni comunicati da tutte le fonti a disposizione;

- Viene valutata l’affidabilità dei numeri comunicati e, ove necessario, vengono scartati i dati non affidabili;

- Tutte le società vengono classificate secondo il sistema proprietario CICS (Carbon Industry Classification System, sistema di classificazione del settore in termini di carbonio) di ISS ESG, ovvero alla luce del rispettivo profilo delle emissioni di anidride carbonica; in tal modo, ISS ESG può confrontare le società che non comunicano tali dati con quelle dello stesso tipo che invece lo fanno;

- ISS ESG applica i suoi 800 modelli specifici per sottosettore per stimare le emissioni delle società che non comunicano tali dati in base a parametri finanziari od operativi rilevanti per il settore.

Emissioni di ambito 3

La metodologia di ISS ESG distingue concettualmente due fonti di emissioni di ambito 3: a.) emissioni attribuibili alle catene di approvvigionamento a monte e a valle di una società e b.) emissioni provenienti dalla “fase di utilizzo” di un prodotto o servizio di una società.

- Catena di approvvigionamento: per le emissioni attribuibili alla catena di approvvigionamento, ISS ESG utilizza una tabella di valutazione economica del ciclo di vita in uscita e in entrata che modella i flussi di cassa tra i settori all’interno di un’economia. Il metodo utilizza informazioni sulle operazioni settoriali, quali l’acquisto di materiali, per stimare le emissioni complessive lungo l’intera catena di approvvigionamento.

- Fase di utilizzo del prodotto: le emissioni di gas a effetto serra provenienti dalla “fase di utilizzo” di prodotti rappresentativi per settore vengono calcolate in base a valutazioni del ciclo di vita (LCA, Life Cycle Assessments) disponibili presso il centro svizzero per gli inventari del ciclo di vita (Ecoinvent) e altre banche dati. ISS ESG impiega le valutazioni del ciclo di vita per prodotti rappresentativi dei settori al fine di stimare, in media, il rapporto tra ambito 1 e 2 / fase di utilizzo per attività.

Per la maggior parte dei settori, le emissioni di ambito 3 sono emissioni “rappresentative del settore” e non dovrebbero essere utilizzate per la selezione dei titoli, ma possono essere impiegate per quantificare l’ordine di grandezza di una valutazione completa del portafoglio. Pertanto, considerare le emissioni di ambito 3 consente agli investitori di concentrarsi sui settori in cui i dati relativi all’ambito 3 sono più importanti e che potrebbero essere intercettati quando si esaminano le emissioni di ambito 1 e 2.

Emissioni per le obbligazioni sovrane

La metodologia è stata sviluppata secondo le indicazioni di Platform Carbon Accounting Financials (PCAF)[1] e consente ai ricercatori di ISS ESG di calcolare le emissioni di gas a effetto serra attribuibili alle attività governative di un determinato Paese.

Di seguito si riporta una sintesi del processo:

- Vengono raccolti i dati sulle emissioni di gas a effetto serra. PCAF separa le emissioni causate dall’attività diretta del governo da quelle attribuibili ad altri settori. Le emissioni da attività governativa vengono attribuite direttamente al governo[2].

- Per fonti di dati si intendono le emissioni settoriali di gas a effetto serra per Paese pubblicate dalla Convenzione quadro delle Nazioni Unite sui cambiamenti climatici (UNFCCC). Questo approccio attribuisce le emissioni a un determinato governo utilizzando i dati di spesa in ingresso e in uscita dal World Input Output Database (WIOD). Per coprire i Paesi per i quali tali dati non sono disponibili, viene utilizzato un approccio secondario in base al quale le emissioni di gas a effetto serra di un Paese vengono attribuite al governo in base alla quota parte della spesa per consumi del governo sul PIL totale.

- Le emissioni vengono attribuite all’obbligazione in base alla quota parte degli investimenti nelle obbligazioni sul debito pubblico complessivo.

Parametri per le emissioni di anidride carbonica

Per tutti i calcoli relativi alle azioni di cui sotto, la capitalizzazione di mercato rappresenta il valore di una società. Per i calcoli relativi al reddito fisso/obbligazioni corporate, invece, la capitalizzazione di mercato viene sostituita con il valore d’impresa rettificato di una società (AEV, Adjusted Enterprise Value)[3]. Per le obbligazioni sovrane, la capitalizzazione di mercato viene sostituita dal debito pubblico complessivo.

Rapporto di proprietà della posizione

Calcolato come il valore aggregato della posizione / capitalizzazione di mercato o valore d’impresa rettificato o debito pubblico.

Comunicazione (numero/ponderazione)

Calcola il numero % e la ponderazione % delle società che comunicano emissioni affidabili rispettivamente nel portafoglio e nel benchmark. La performance netta viene calcolata in punti percentuali.

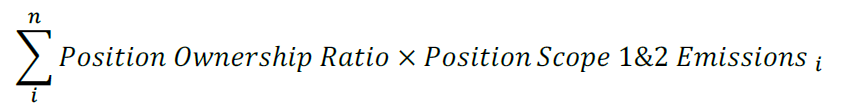

Esposizione alle emissioni

Calcolata mediante la seguente formula per “ambito 1 e 2”. Per calcolare le emissioni di ambito 3 viene impiegato lo stesso approccio.

![]()

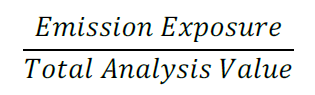

Impronta di carbonio relativa

![]()

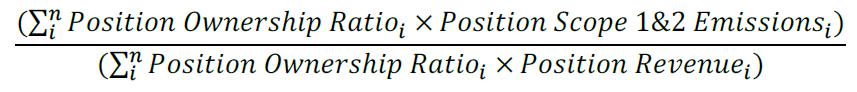

Intensità di carbonio

![]()

Media ponderata dell’intensità di carbonio[4]

![]()

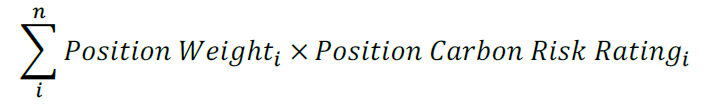

Prestazioni climatiche – Media ponderata

![]()

Analisi di attribuzione

L’analisi di attribuzione confronta l’esposizione alle emissioni di ambito 1 e 2 tra l’universo del portafoglio e quello del benchmark. L’analisi distingue, per qualsiasi sovra/sottoperformance delle emissioni di gas a effetto serra, ciò che può essere attribuito all’allocazione dei titoli tra settori ad alta intensità da ciò che può essere attribuito alla selezione dei titoli. Un numero positivo denota una sovraperformance mentre uno negativo una sottoperformance. Ogni potenziale effetto di interazione viene incluso nella colonna relativa alla selezione dei titoli.

Allineamento dello scenario

Lo scopo dell’allineamento dello scenario è quello di analizzare l’intensità delle emissioni dirette e indirette di una società, sia attuali che future (ambito 1, 2 e 3) al fine di capire a quale scenario climatico è allineata fino al 2050. Il bilancio del carbonio di ogni società viene definito in base alla sua quota di mercato.

L’approccio si basa su tre scenari climatici previsti dall’Agenzia internazionale per l’energia (IEA, International Energy Agency) nella relazione World Energy Outlook 2019[5]. Nella relazione vengono presentati tre scenari: scenario di sviluppo sostenibile (SDS, Sustainable Development Scenario), scenario delle politiche annunciate (STEPS, Stated Policy Scenario) e scenario delle politiche attuali (CPS, Current Policy Scenario). Ogni scenario prevede un certo livello di bilancio di carbonio e di aumento della temperatura per il 2050.

Ogni scenario è collegato a un carbon budget, letteralmente un bilancio di carbonio che specifica la quantità di carbonio fossile che può essere bruciata in tutto il mondo per rimanere entro una certa temperatura. Tale bilancio cambia a seconda dello scenario; ad esempio, per rimanere entro i limiti dello scenario SDS, è possibile bruciare meno carbonio rispetto agli scenari che prevedono un aumento significativo della temperatura, ovvero il CPS.

- Scenario di sviluppo sostenibile (SDS, Sustainable Development Scenario): il percorso relativo allo scenario di sviluppo sostenibile è pienamente in linea con l’Accordo di Parigi in quanto mantiene l’aumento delle temperature globali “ben al di sotto di 2°C … e persegue iniziative volte a limitarlo a 1,5°C”, oltre a soddisfare i criteri degli obiettivi di sviluppo sostenibile (Sustainable Development Goals, SDG) relativi al raggiungimento dell’accesso universale all’energia (SDG 7), alla riduzione delle conseguenze gravi per la salute dell’inquinamento atmosferico (parte dell’SDG 3) e alla lotta al cambiamento climatico (SDG 13).

- Scenario delle politiche annunciate (STEPS, Stated Policy Scenario): il percorso relativo allo scenario delle politiche annunciate si basa sulle politiche energetiche e climatiche dichiarate dai vari paesi ma non ancora attuate.

- Scenario delle politiche attuali (CPS, Current Policy Scenario): lo scenario delle politiche attuali mostra il percorso che il mondo seguirà qualora si continuassero a eseguire le politiche attuali senza cambiamenti radicali.

Le stime sulla temperatura a livello di emittente e di portafoglio possono essere utilizzate come complemento di altri rischi fisici legati al clima e dell’analisi di allineamento. Il punteggio relativo alla temperatura de essere utilizzato con cautela poiché un singolo parametro non è in grado di spiegare l’intera dinamica del contributo di un emittente o di un portafoglio all’aumento della temperatura globale.

Valutazione del rischio di transizione: tabella riassuntiva

- % “green” sulla capacità installata: percentuale ponderata del portafoglio di capacità installata di fonti rinnovabili, aggregata a livello di portafoglio. Per “green” si intende idroelettrico, solare, eolico, geotermico, biomassa.

- % “brown” sulla capacità installata: percentuale ponderata del portafoglio di capacità installata di fonti non rinnovabili, aggregata a livello di portafoglio. Per “brown” si intende carbone, petrolio, gas.

- % investimenti esposti ai combustibili fossili: somma delle ponderazioni delle società con coinvolgimento di riserve di carbonio = “carbone”, “petrolio e gas” su “carbone, petrolio e gas”.

- Totale delle emissioni future potenziali (GtCO₂): riserve comprovate di petrolio e gas e carbone convertite in GtCO₂. Per calcolare le potenziali emissioni future per tutte le società con riserve vengono utilizzati i fattori di emissione per la combustione di tali combustibili. Il rapporto di proprietà viene applicato per mostrare la quota di emissioni degli investitori.

- Valutazione del rischio carbonio, media ponderata: media di ogni emittente (ponderazione della posizione * valutazione del rischio carbonio).

Valutazione del rischio carbonio

La valutazione del rischio carbonio (CRR, Carbon Risk Rating) è una valutazione completa della performance delle società in termini di emissioni di anidride carbonica, basata su una combinazione di indicatori quantitativi (es. l’intensità attuale e la tendenza delle emissioni di gas a effetto serra, gli effetti in termini di emissioni di anidride carbonica del portafoglio prodotti, comprese le quote di ricavi di prodotti o servizi associati a un impatto climatico positivo o negativo), indicatori qualitativi prospettici (es. le politiche aziendali, il cambiamento in corso nel portafoglio di prodotti e servizi, gli obiettivi di riduzione delle emissioni e i piani d’azione, ecc.), e una classificazione dell’esposizione assoluta al rischio climatico della società dovuta alle sue attività commerciali.

La valutazione del rischio carbonio si basa su due elementi complementari:

- CPS (Carbon Performance Score): il parametro che indica la performance di una determinata società in termini di emissioni di anidride carbonica e la sua capacità di cogliere le opportunità legate al clima e gestire i rischi climatici specifici del suo settore in futuro;

- CRC (Carbon Risk Classification): la classificazione dell’esposizione individuale di una determinata società ai rischi legati al cambiamento climatico in base alla sua specifica appartenenza settoriale e alle sue attività commerciali.

La valutazione del rischio carbonio è disponibile per l’intero universo di valutazione di ISS ESG e valuta su una scala da 0 (performance molto scarsa) a 100 (performance eccellente) il modo in cui una società affronta i rischi climatici specifici del settore sia nella produzione che nella catena di approvvigionamento. Questa valutazione consente di classificare le società, in base alla loro performance in termini di emissioni di anidride carbonica, in quattro gruppi: ritardatari (climate laggards), con prestazioni insufficienti (climate underperformers), con prestazioni discrete (climate performers) e leader (climate leaders).

[1] PCAF è una coalizione di dodici istituti finanziari olandesi, lanciata con il Dutch Carbon Pledge al vertice COP-21 di Parigi e capitanata da ASN Bank. L’obiettivo di questa coalizione, presentato in una relazione di dicembre 2017, è quello di sviluppare uno standard che consenta agli istituti finanziari di fissare obiettivi per le emissioni di carbonio e valutare la misura in cui questi obiettivi vengono raggiunti (http://carbonaccountingfinancials.com/).

[2] L’adozione in concreto della metodologia esatta è subordinata alla disponibilità dei dati. Si parla di scarsità dei dati in caso di (i) mancanza dei dati in base alle stesse classificazioni settoriali per le emissioni e per le spese, con conseguenti imprecisioni al momento di abbinare le due serie di dati; e (ii) mancanza di dati di spesa per settore in diversi Paesi, in particolare quelli in via di sviluppo.

[3] Il valore d’impresa rettificato viene calcolato come la somma tra capitalizzazione di mercato totale e debito complessivo. Per le entità non quotate di cui la capitalizzazione di mercato non è disponibile, si usa solo il debito complessivo.

[4] Per le obbligazioni sovrane al posto dei ricavi si considera il PIL del Paese.

[5] https://www.iea.org/reports/world-energy-outlook-2019 (relazione World Energy Outlook 2019 di IEA pubblicata il 13 novembre 2019).