Il presente documento è una sintesi commentata del Climate Impact Report rilasciato dalla società ISS ESG[1] sulla base della sua metodologia proprietaria, relativo alle partecipazioni del Fondo multilabel SICAV di Etica Sgr (indicato anche come “il portafoglio”). Il report include metriche allineate alle linee guida della Task Force on Climate-related Financial Disclosures (TCFD[2]).

Tutte le classi di attività sono state analizzate secondo le raccomandazioni della TCFD, raggruppate come segue: Portafoglio azionario e Portafoglio obbligazionario corporate insieme e Portafoglio obbligazionario Sovranazionale.

L’analisi illustra la performance climatica calcolata sul portafoglio alla fine del 2023 e la confronta con l’indice MSCI World ESG Universal Net Total Return come benchmark di mercato (indicato anche come “il benchmark”) alla stessa data.

- Metriche di carbonio

- Confronto con il portafoglio della SICAV a fine 2022

- Analisi di scenario

- Analisi dei rischi climatici di transizione

- Rischi fisici

- Conclusioni

- Obbligazioni Sovranazionali

Metriche di carbonio

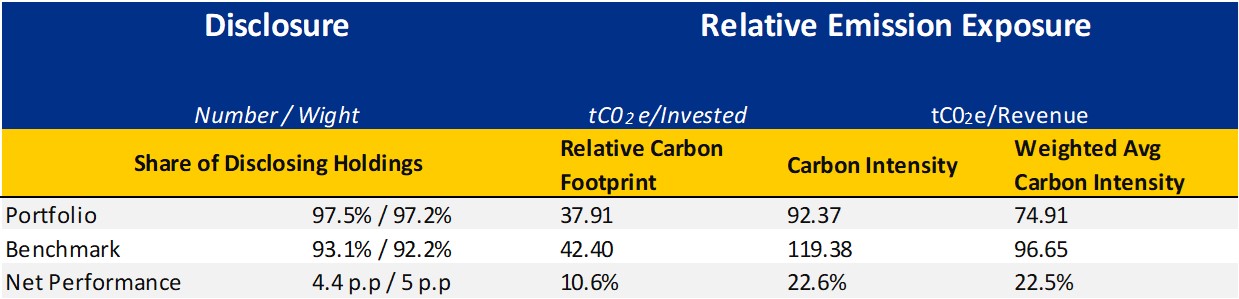

Le metriche relative alle emissioni di carbonio utilizzate nell’analisi delle azioni e delle obbligazioni societarie sono le seguenti e sono esplicitamente raccomandate dalla TCFD:

- Relative Carbon Footprint: è definita come il totale delle emissioni di gas serra di ambito 1 e di ambito 2 del portafoglio, direttamente attribuibili all’investitore attraverso la sua quota di proprietà nel valore totale di mercato delle società (definita anche come “Esposizione alle emissioni”), per milione di euro investito. Si misura in tCO2e/milione di euro investiti;

- Intensità di carbonio: definita come l’intensità totale delle emissioni di gas serra di ambito 1 e 2 del portafoglio (sulla base dei ricavi degli emittenti), direttamente attribuibile all’investitore attraverso la sua quota di proprietà nel valore totale di mercato delle società. È misurata in tCO2e/milioni di euro di ricavi;

- La intensità di carbonio media ponderata (WACI): esprime l’intensità delle emissioni di gas serra di ambito 1 e 2 (in base ai ricavi degli emittenti), proporzionale al peso degli emittenti nel portafoglio. Non tiene quindi conto della quota di proprietà. È misurata in tCO2e/milioni di euro di ricavi.

Portfolio Overview

Complessivamente, l’impronta di carbonio relativa del portafoglio ammonta a 37,91 tCO2e/milioni di euro. L’intensità di carbonio è di 9237 tCO2e/milione di euro. L’intensità di carbonio media ponderata è di 74,91 tCO2e/milione di euro.

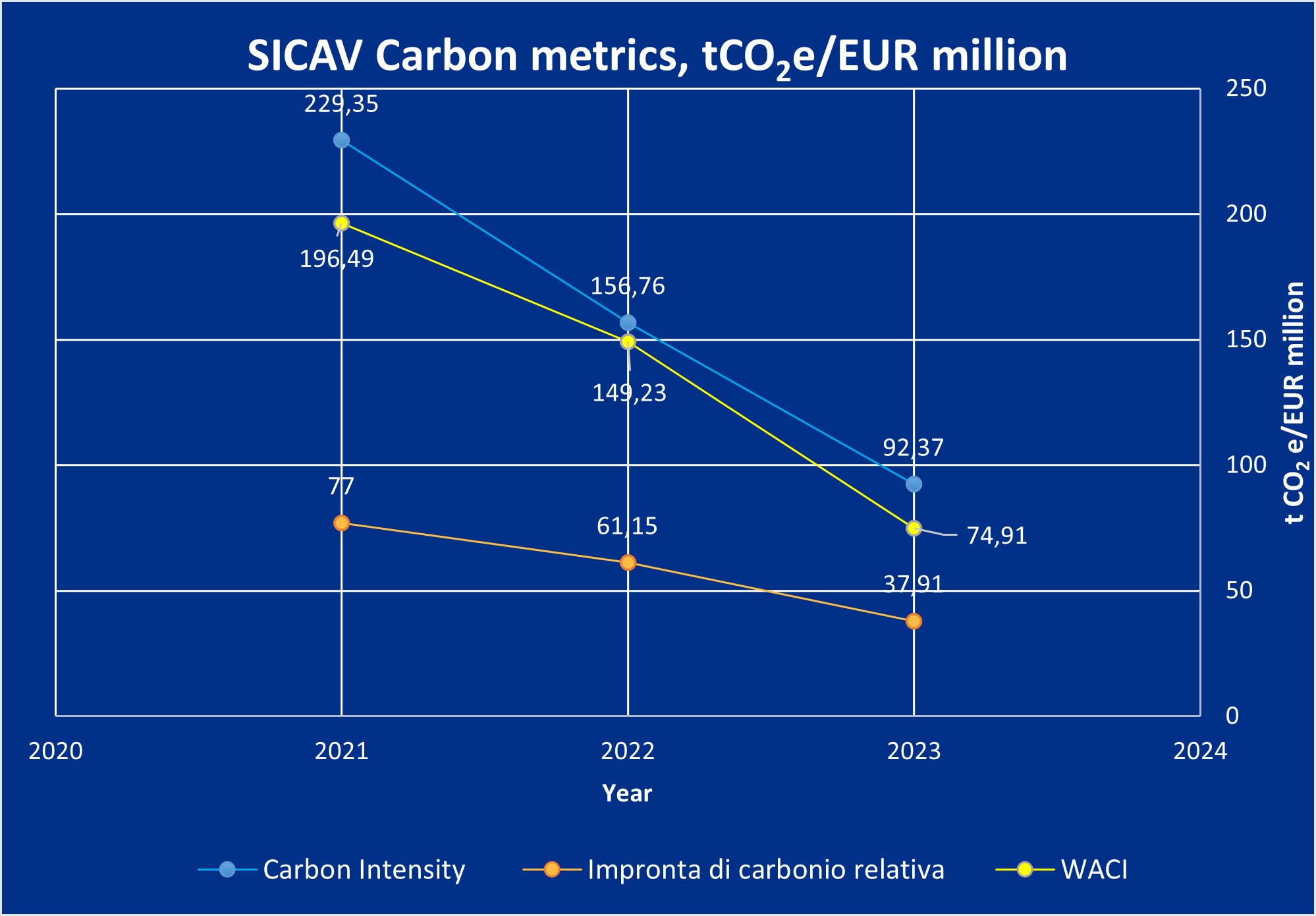

Tutte le metriche sono diminuite sostanzialmente dal 2021 al 2023, con una riduzione del 60% dell’intensità di carbonio.

Nel 2021 e nel 2022 Etica Funds ha cercato di ridurre l’impatto climatico dei fondi attraverso l’inclusione sistematica di uno specifico modello di valutazione dell’impatto climatico nella sua metodologia di selezione. A partire da giugno 2023, la valutazione del clima è stata pienamente applicata.

Confronto con il portafoglio della SICAV a fine 2022

Nel dicembre 2021, Etica ha adottato una politica di selezione più rigorosa per le società coinvolte nelle attività legate ai combustibili fossili, compreso il gas naturale. Nel settembre 2022, la politica di selezione è stata ulteriormente sviluppata per includere una specifica valutazione dell’impatto climatico delle società coinvolte in qualsiasi attività legata ai combustibili fossili e di quelle che operano nei settori delle Utilities, dei Materiali e dell’Industria ad alta intensità di emissioni. Nel 2023, la valutazione climatica è stata pienamente applicata.

| Anno di riferimento | Impronta di carbonio relativa tCO2e/milione di euro investito | Intensità di carbonio tCO2e/milione di euro di ricavi |

WACI tCO2e/milione di euro di ricavi |

|

| 2021 | 77 | 229,3 | 196,5 | |

| 2022 | 61,15 | 156,76 | 149,23 | |

| 2023 | 37,91 | 92,37 | 74,91 | |

| Delta 2021-2023 | -50,8% | -59,7% | -61,9% | |

Dal primo calcolo effettuato a fine 2021, tutti le metriche di carbonio registrano un calo che va dal 50% ad oltre il 61%.

Analisi di scenario

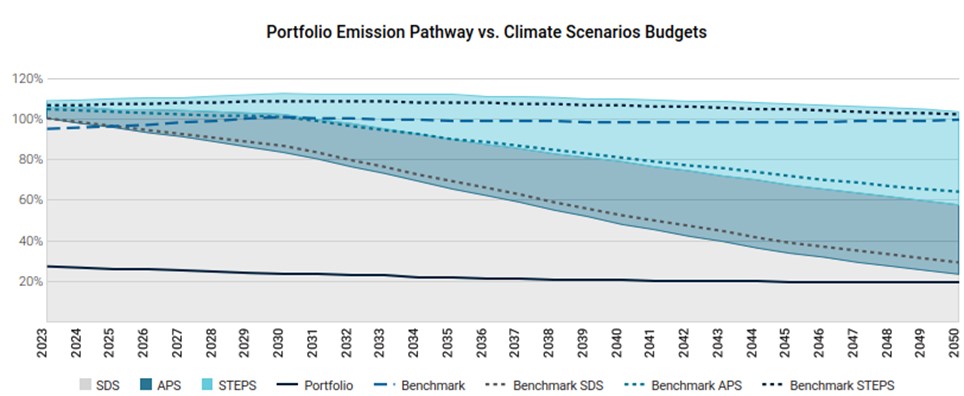

Lo scopo dell’analisi di scenario è esaminare l’intensità delle emissioni attuali e future di un’azienda (GHG scope 1&2) per vedere a quale scenario climatico è allineata, fino al 2050. Il budget di carbonio di ogni azienda è definito in base alla sua quota di mercato attuale e a quella futura stimata.

L’analisi di scenario confronta le emissioni di gas serra del portafoglio attuale e futuro con il budget di carbonio stimato in diversi scenari IEA: Scenario di sviluppo sostenibile (SDS)[3], Scenario degli impegni annunciati (APS) e Scenario delle politiche dichiarate (STEPS)[4]. Ogni scenario è legato a un budget di carbonio, cioè a una quantità limitata di carbonio fossile che può essere bruciata in tutto il mondo per rimanere entro una certa temperatura. Lo Scenario di Sviluppo Sostenibile è il più ambizioso e prevede un aumento della temperatura globale ben al di sotto dei 2°C entro il 2100, rispetto ai livelli preindustriali.

L’analisi mostra che lo stato attuale del portafoglio è in linea con lo scenario SDS 2050. Ciò significa che i comparti della multilabel SICAV hanno un potenziale di aumento della temperatura di 1,5°C.

Al contrario, il benchmark supera il budget dello scenario SDS nel 2026 ed è associato a un aumento della temperatura di 2,7°C entro il 2050.

Questo risultato mostra un miglioramento significativo dell’impronta di carbonio dei fondi.

La migliore performance del portafoglio rispetto al benchmark è spiegata da due fattori:

- L’esclusione della maggior parte delle attività fossili dal portafoglio;

- Un numero maggiore di società che si sono impegnate a ridurre le emissioni.

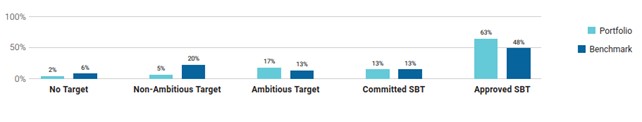

In particolare, il 63% del valore del portafoglio è coperto da un obiettivo di riduzione dei gas serra approvato dall’iniziativa Science-Based Targets (SBTi), contro il 48% del benchmark.

Rispetto all’analisi dello scorso anno del portafoglio alla fine del 2022, si registra un aumento del 4,5% del numero di aziende impegnate in obiettivi climatici internazionali e un aumento del 14,5% del numero di aziende coperte da un obiettivo approvato dallo SBTi.

Analisi dei rischi climatici di transizione

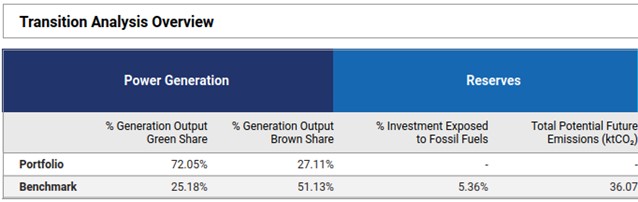

L’analisi dei rischi climatici transitori analizza il mix di produzione di energia elettrica del portafoglio.

Il 72,5% della capacità di produzione di energia elettrica installata dalle società del portafoglio proviene da fonti rinnovabili. Un miglioramento rispetto al 64% della TCFD 2023. Nell’indice di riferimento, la quota di capacità di energia rinnovabile è di circa il 25,8%. Sempre nel benchmark, la capacità nucleare è pari al 26% e allo 0% nel portafoglio di Etica. Non vi è alcuna esposizione alle riserve di combustibili fossili.

L’attuale mix di generazione energetica del portafoglio presenta una quota di rinnovabili superiore a quella dello Scenario di Sviluppo Sostenibile dell’Agenzia Internazionale dell’Energia al 2030, che prevede l’84% di rinnovabili nel 2050 e il 53% nel 2030.

Rischi fisici

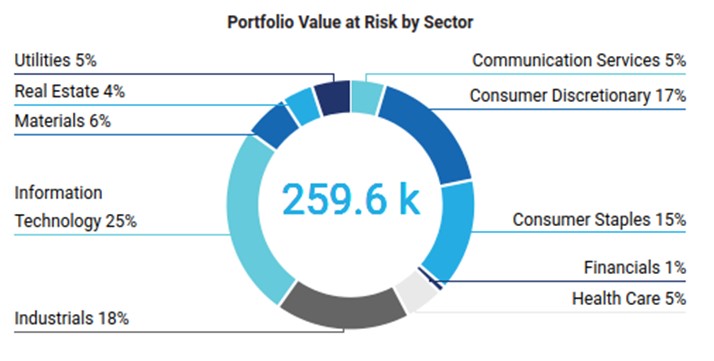

ISS utilizza un modello per stimare le potenziali perdite di valore, stimate entro il 2050, derivanti dalla variazione del prezzo delle azioni a causa dei rischi fisici del clima, calcolando il Value at Risk (VaR) di ciascun emittente. Il modello di valutazione prende in considerazione i seguenti rischi: variazioni del valore del capitale attraverso variazioni delle proprietà, degli impianti e delle attrezzature (PP&E), costi di riparazione delle attività danneggiate attraverso investimenti in spese di capitale (CAPEX), aumenti dei costi di produzione attraverso variazioni delle spese generali, amministrative e di vendita (SG&A) o del costo del venduto (COGS), variazioni del reddito attraverso le vendite.

L’analisi si basa sugli scenari più rilevanti utilizzati nell’ambito del Quinto Rapporto di Valutazione dell’IPCC (AR5). Lo scenario di riferimento si basa sul Representative Concentration Pathway (RCP) 4.5 (aumento della temperatura di 1,7-3,2 ℃ entro il 2100.

In questo scenario, il valore del portafoglio a rischio entro il 2050 è stimato in 259.600 euro, con i settori Industrials, Information technology e Consumer Discretionary più esposti. Ciò rappresenta una perdita dello 0,56% del valore complessivo del portafoglio. Il valore a rischio sale a 413.000 euro se si adotta lo scenario peggiore, ipotizzando un aumento della temperatura di oltre 3,2°C.

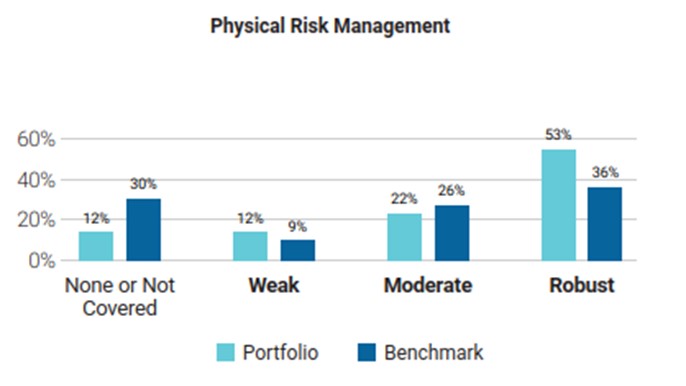

Tuttavia, solo il 12% degli emittenti ha una strategia di gestione del rischio fisico debole, mentre il 55% ha una strategia solida.

Conclusioni

Il principale risultato dell’analisi condotta nel 2021 è stato quello di introdurre una valutazione specifica delle aziende per ridurre l’impronta di carbonio degli investimenti. Nel 2022 è stata inserita nella metodologia una valutazione climatica specifica per monitorare meglio le emissioni di gas serra nelle società che operano nei settori dei materiali, dell’industria e dei servizi di pubblica utilità e in tutte le attività legate ai combustibili fossili. Gli effetti di tali modifiche saranno applicati integralmente ai portafogli nel giugno 2023.

L’intensità di carbonio del portafoglio alla fine del 2023 è inferiore a quella degli anni precedenti e si nota una costante diminuzione dell’intensità di carbonio dal 2021. Infatti, l’intensità di carbonio alla fine di giugno 2023 è inferiore del 50,6% rispetto alla fine del 2021, grazie agli interventi metodologici effettuati e alle performance positive delle aziende precedentemente selezionate per gli investimenti.

L’analisi di scenario mostra che il portafoglio si conferma allineato a un aumento della temperatura previsto di 1,5°C a fine 2023.

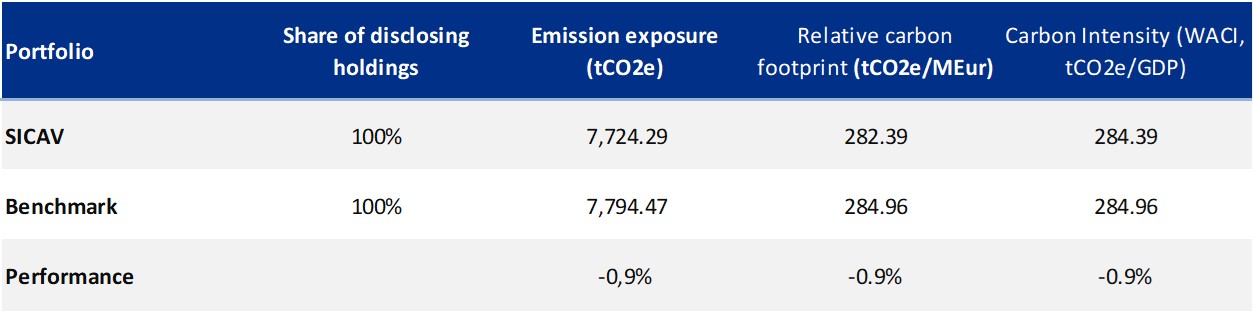

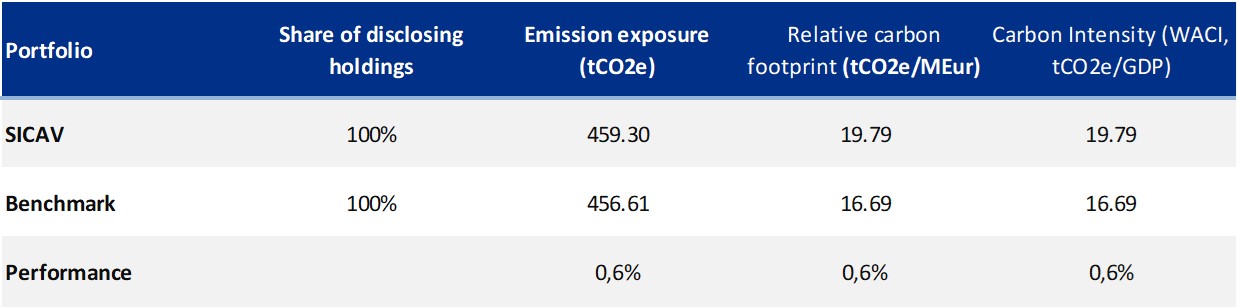

Obbligazioni Sovranazionali

Questa analisi dei titoli di Stato mette a confronto le emissioni di carbonio e altre caratteristiche legate al carbonio del portafoglio sottostante con il benchmark. Le tabelle seguenti includono dati assoluti e relativi per le emissioni di carbonio del portafoglio, nonché misure di intensità per le emissioni di produzione e di governo. L’ultimo anno di rendicontazione disponibile è il 2021 per i Paesi dell’Allegato 1 (UNFCCC) e il 2020 per i Paesi non Allegato 1 (CAIT).

- La sezione “Emission Exposure” misura l’impronta di carbonio di un portafoglio sovrano. Le emissioni dell’Ambito 1 sono espresse in tCO₂e, mentre le emissioni degli Ambiti 2 e 3 sono solo in emissioni di CO2;

- L’impronta di carbonio relativa è definita come le emissioni totali di carbonio del portafoglio per milione investito;

- L’intensità di carbonio è espressa come media ponderata delle emissioni di carbonio per milione di PIL adj PPP, come proxy dell’efficienza di carbonio per unità di output.

Per tenere conto delle diverse possibilità di calcolo e per offrire varie prospettive, ISS ESG fornisce dati per le seguenti due diverse categorie di emissioni sovrane:

- Emissioni di produzione: Impronta di emissioni della produzione di un Paese con le sue importazioni secondo le ultime linee guida PCAF pubblicate nel dicembre 2022;

- Emissioni governative: Questo approccio tiene conto del fatto che un titolo di Stato cofinanzia sia le emissioni dirette del settore pubblico sia gli investimenti effettuati dal governo.

Emissioni di produzione

Emissioni governative

In generale, la performance del fondo è in linea con il benchmark. La migliore performance rispetto al portafoglio alla fine del 2022 è dovuta alla nuova composizione del portafoglio, che ora è più in linea con il benchmark.

È importante notare che la metodologia di selezione dello Stato sulle prospettive ambientali è la stessa tra Impatto Clima e Valori Responsabili; quindi, la differenza tra le performance di questi due fondi è dovuta alla ponderazione dell’emittente.

Riferimenti

[1] https://www.issgovernance.com/esg/

[2] Lanciata dopo l’Accordo di Parigi del 2015 dal Financial Stability Board (FSB), la Task Force on Climate-related Financial Disclosure (TCFD) considera la trasparenza climatica un fattore cruciale per la stabilità dei mercati finanziari. L’obiettivo della TCFD è quindi quello di migliorare la trasparenza in materia di clima nei mercati finanziari attraverso raccomandazioni sulle informative. Queste raccomandazioni forniscono un “quadro coerente che migliora la facilità di produzione e di utilizzo delle informative finanziarie relative al clima”. La TCFD mira a creare uno standard unico per l’informativa aziendale e per gli investimenti, tenendo conto che i quadri normativi locali possono richiedere livelli di conformità diversi.

[3] Lo scenario di sviluppo sostenibile non è più sviluppato nel World Energy Outlook 2022 dell’Agenzia internazionale per l’energia. Tuttavia, per garantire la comparabilità con gli anni precedenti, questa edizione del rapporto si basa ancora su di esso.

[4] Dettagli sugli scenari e sulle ipotesi sottostanti sono disponibili su World Energy Model – Analysis – IEA

Questa è una comunicazione di marketing.

La presente comunicazione è stata prodotta da Etica SGR S.p.A., in qualità di investment manager e global distributor dei comparti Etica ESG Global Equity, Etica ESG Dynamic Allocation, Etica ESG Conservative Allocation ( i “Comparti”) della SICAV di diritto lussemburghese denominata Multilabel Sicav, istituita da Carne Global Fund Managers (Luxembourg) S.A. (Carne LUX) ed è destinata ai soli investitori professionali. L’investimento nei Comparti ha ad oggetto l’acquisizione delle azioni della SICAV e comporta dei rischi connessi alle possibili variazioni del valore delle azioni medesime, che a loro volta risentono delle oscillazioni del valore degli strumenti finanziari in cui vengono investite le risorse dei Comparti. È necessario che l’investitore concluda un’operazione d’investimento avente ad oggetto i Comparti solo dopo averne compreso le caratteristiche complessive e il grado di esposizione ai relativi rischi, tramite un’attenta lettura del Prospetto informativo e del documento contenente informazioni chiave per gli investitori (KID), che – unitamente alle informazioni sugli aspetti relativi alla sostenibilità ai sensi del Regolamento (UE) 2019/2088, – sono messi a disposizione sul sito www.eticasgr.com. L’investimento nei Comparti non offre alcuna garanzia di rendimento e non assicura il rimborso del capitale inizialmente investito. Gli eventuali rendimenti futuri sono soggetti a tassazione, la quale dipende dalla situazione personale di ciascun investitore e può cambiare in futuro.

Nella redazione della presente comunicazione non sono stati presi in considerazione gli obiettivi di investimento, la situazione e bisogni finanziari dei potenziali destinatari della stessa. Essa, pertanto, non può essere in alcun modo interpretata come una consulenza in materia di investimenti. I destinatari della presente comunicazione si assumono piena ed assoluta responsabilità per l’utilizzo delle informazioni contenute nella stessa nonché per le scelte di investimento eventualmente effettuate sulla base di essa, in quanto l’eventuale utilizzo come supporto di scelte d’investimento non è consentito ed è a completo rischio dell’investitore.

I Comparti sono autorizzati ad essere commercializzati in Italia esclusivamente nei confronti di investitori professionali. L’emittente, tuttavia, può decidere di porre fine alla commercializzazione in Italia degli stessi. I Comparti non sono autorizzati ad essere commercializzati in alcune giurisdizioni. Pertanto, in tali giurisdizioni, non può essere condotta alcuna attività di marketing con riferimento ad essi. La presente comunicazione non può essere distribuita quindi a soggetti diversi dai destinatari indicati, né riprodotta in alcuna delle sue parti, in qualsiasi forma, senza la preventiva autorizzazione di Etica SGR S.p.A..