Rischio ESG: perché una metrica di rischio per fattori ambientali, sociali e di governance?

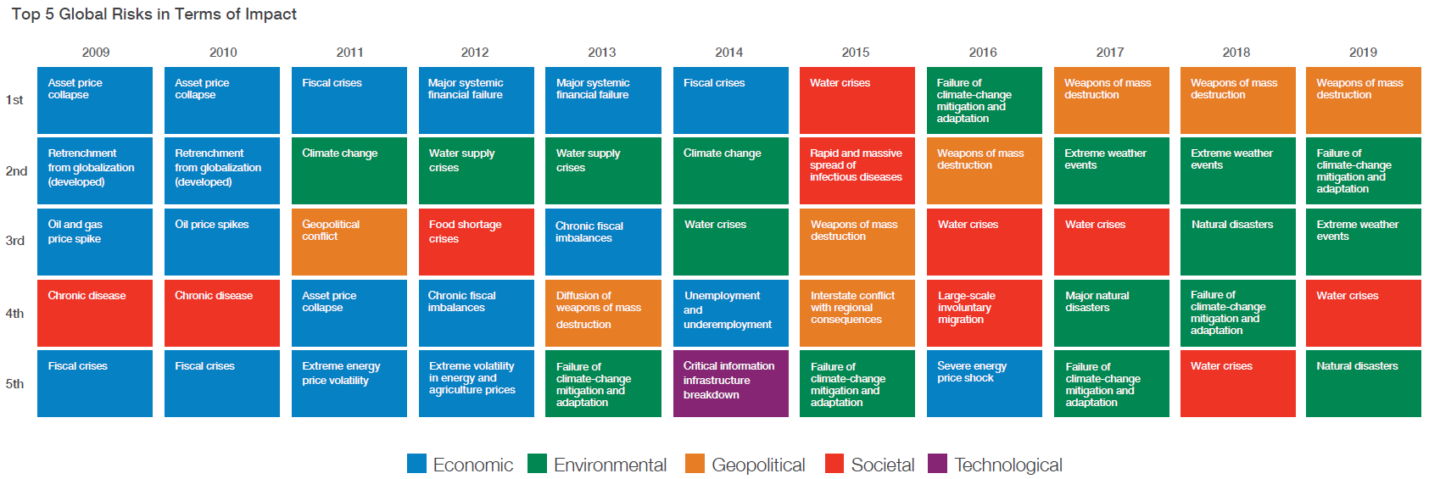

Secondo i dati del 2019 del World Economic Forum, i rischi globali sono cambiati negli ultimi 10 anni per tipologia, passando da una prevalenza di genere economico nel 2009 e 2010 a una sempre maggiore frequenza di rischi ambientali e sociali, in particolar modo dal 2017 ad oggi. Non solo i rischi sono diventati più ricorrenti, ma anche più rilevanti per l’ampiezza dei danni che possono provocare.

Gli eventi recenti di cronaca finanziaria documentano come l’irresponsabilità sociale e ambientale esponga le aziende a gravi rischi, come rischi reputazionali e operativi, che influenzano anche i rendimenti finanziari delle imprese.

Etica Sgr è una società di gestione del risparmio pioniera in Italia per gli investimenti sostenibili e responsabili, con un track record quasi ventennale. Le soluzioni di investimento di Etica Sgr si pongono l’obiettivo di creare opportunità di rendimento in un’ottica di medio-lungo periodo, puntando all’economia reale e premiando imprese e Stati con punteggi più alti in materia ambientale, sociale e di governance (ESG, dall’inglese environmental, social and governance).

Siamo convinti da sempre che analizzare e selezionare imprese e Stati da un punto di vista ESG sia un importante driver per la creazione di valore nel lungo periodo e per mitigare i rischi finanziari e reputazionali.

Rischio ESG e rischio finanziario

In Etica Sgr abbiamo sviluppato una metrica proprietaria per misurare ex ante il rischio derivante da fattori riconducibili a problematiche di natura ESG. L’importanza di questa metrica è confermata anche da robuste evidenze che dimostrano, per tutte le asset class e per tutti i settori e i Paesi, una stretta connessione tra il rischio finanziario, rappresentato dal VaR non diversificato (una misura che indica la perdita potenziale di una posizione di investimento in un certo orizzonte temporale) e il rischio extra-finanziario.

Rischio ESG, un nuovo paper ne svela le funzionalità

Il desiderio di innovare gli studi in materia ci ha spinto ad analizzare e approfondire ulteriormente le caratteristiche del Rischio ESG e le sue potenzialità.

Una recentissima pubblicazione scientifica di Etica Sgr, realizzata in collaborazione con la comunità scientifico-accademica e presentata alla dodicesima Conferenza Internazionale sul Risk Management, ha dimostrato che la metrica del Rischio ESG contribuisce a ottimizzare la diversificazione del portafoglio e migliorare la stima della volatilità finanziaria, soprattutto a lungo termine. Vediamo più nel dettaglio questi due importanti risultati.

Gestire la diversificazione di un portafoglio

La crescente attenzione nei confronti dei temi di sostenibilità e responsabilità negli investimenti sta favorendo, da un lato, una crescita dell’offerta di dati e informazioni ESG, dall’altro, l’introduzione sempre maggiore di criteri ESG nelle strategie di investimento degli asset manager. La nostra misura di Rischio ESG consente di studiare e approfondire i processi di analisi e selezione che gli investitori dovrebbero seguire mentre costruiscono un portafoglio diversificato.

L’evidenza empirica ha dimostrato che, all’interno del processo di selezione degli emittenti, alcuni fattori tipici di analisi – come il valore di mercato dell’impresa, le caratteristiche di governance e il rischio Paese (in termini di controllo della corruzione e qualità normativa) – hanno una forte influenza sulla misura di Rischio ESG. Facciamo degli esempi concreti.

Si può riscontrare più facilmente un Rischio ESG più basso nei seguenti casi:

- Valore di mercato: imprese con un valore di mercato superiore rispetto ai concorrenti.

- Governance: imprese di grandi dimensioni con competenze diversificate nei processi decisionali, e con precise metodologie per gestire decisioni complesse sono anche quelle più disposte a investire in strategie innovative, a lungo termine e orientate alla sostenibilità.

- Rischio Paese: imprese globalizzate e digitalizzate, in grado di sviluppare competitività oltre confine e una buona gestione delle relazioni internazionali.

Possiamo quindi affermare che il Rischio ESG aiuta gli investitori nelle analisi di portafoglio, riducendo la sua entropia (disordine) e ottimizzando la diversificazione del portafoglio stesso.

Migliorare la stima del rischio finanziario del portafoglio

La seconda implicazione rilevante di questo studio si riferisce al potere della metrica di Rischio ESG di mitigare e ridurre la volatilità imprevista di un portafoglio nel medio-lungo periodo.

Le strategie sostenibili e responsabili, orientate a lungo termine, dovrebbero prendere in considerazione l’analisi del Rischio ESG al fine di ottenere ritorni finanziari, oltre che sociali e ambientali. I rating finanziari tradizionali non rivelano la stessa propensione a mitigare la relazione tra il rischio finanziario ex ante e la volatilità ex post di un portafoglio a breve termine, né a medio termine.

Pertanto, gli investitori che stabiliscono la propria strategia di investimento senza considerare il Rischio ESG corrono il rischio di perdere il controllo della volatilità dei loro portafogli, oltre che rendere gli investimenti più vulnerabili, specialmente durante i periodi di contrazione economica.

Analisi finanziaria e analisi ESG: una doppia lente per guardare più lontano

I risultati di questo studio forniscono quindi un contributo interessante sia alla teoria sia alla pratica in ambito finanziario e, in particolare, nell’asset management. Accanto ai tradizionali rischi finanziari è sempre più importante considerare e gestire anche il rischio derivante da cause ESG che, spesso, possono tradursi in rilevanti rischi anche dal punto di vista economico.

Chi decide di investire integrando all’analisi finanziaria anche aspetti legati a temi ESG può contare quindi su un vantaggio competitivo della gestione del rischio nel lungo periodo.

Prima dell’adesione leggere i KID e il Prospetto disponibili presso i collocatori.

I rendimenti passati non sono indicativi di quelli futuri.